سفری 50 ساله در طول زمان

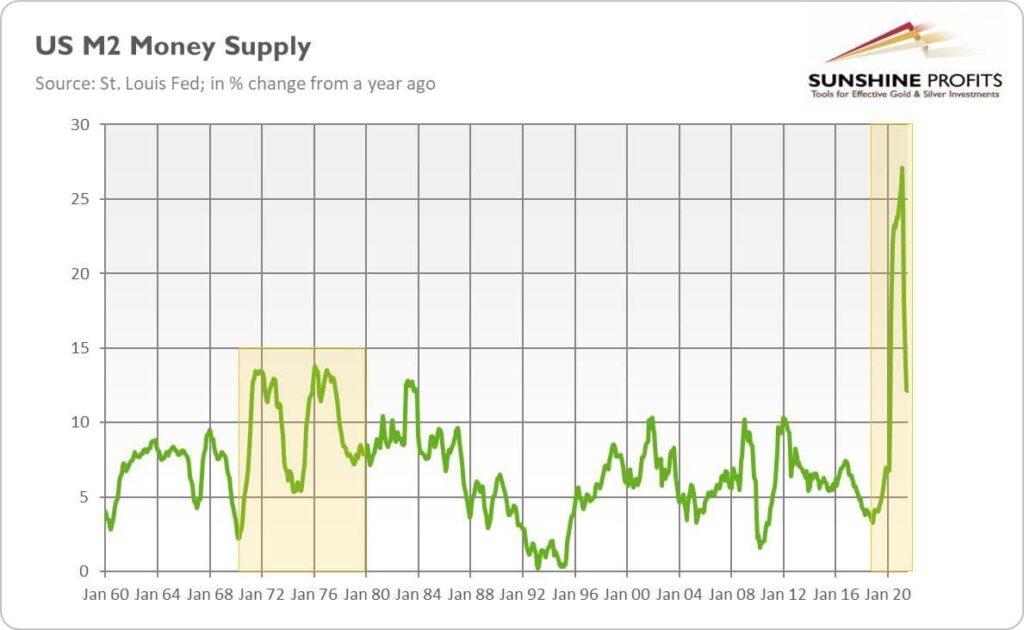

(نمودار رشد نقدینگی)

معلوم شد که سفر به زمان امکان پذیر است. تنها چیزی که نیاز دارید سیاست پولی بی پروا است شما به دهه 1970 بازگشته اید.به نظر می رسد طلا چنین سفرهایی را دوست دارد!

آیا تا به حال در مورد سفر در زمان رویا پردازی کرده اید؟اکنون کاملاً امکان پذیر است ،با احترام به فدرال رزرو.به لطف سیاست پولی ، ما به دهه 1970 برمی گردیم.درست همانطور که پنجاه سال پیش ، بانک مرکزی ایالات متحده اجازه می دهد تورم افزایش یابد و ادعا می کند که هدف اشتغال بسیار مهمتر است و منحنی فیلیپس کاهش یافته است.در دهه 1970 ، آنها به طور مشابه فکر می کردند ، اما معلوم شد که بالاخره این کار می تواند اقتصاد را بیش از حد داغ کند!و درست مانند آرتور برنز در نیم قرن پیش ، جروم پاول معتقد است که تورم تنها توسط چند عامل خاص ایجاد می شود ، و ثابت می شود که گذرا است.

من ماههاست به این موازی های مزاحم اشاره می کنم. اکنون ، همانطور که کنت روگف ، استاد دانشگاه هاروارد اشاره کرد ، با خروج تحقیرآمیز ایالات متحده از افغانستان و سقوط کابل ، شباهت های بین دهه 1970 و 2020 در حال افزایش است.

سایر شباهت های خطرناک عبارتند از رشد سریع نسبی حجم پول (نمودار بالا را ببینید) کسری بودجه و وجود شوک های طرف عرضه (اما به جای شوک های نفتی ، ما دچار شوک نیمه هادی و اختلال در سایر زنجیره های تأمین می شویم).

روگوف همچنین به برخی تفاوت های مهم اشاره می کند ، یعنی آمادگی بانک مرکزی مستقل برای افزایش نرخ بهره در صورت خارج شدن تورم از کنترل

در ادعاهای روگوف یک حقیقت وجود دارد.استقلال بانک مرکزی بسیار قوی تر است و پاول بسیار متفاوت با برنز است که مطیع رئیس جمهور نیکسون بود.با این حال ، لطفاً توجه داشته باشید که بدهی های بخش خصوصی و دولتی بسیار بیشتر از پنجاه سال پیش است. این انبوه بدهی افزایش نرخ بهره را از نظر سیاسی بسیار دردناک تر می کند.بدهی زیاد در حال حاضر دلیلی بر این است که فدرال رزرو موضع خود را حفظ کرده و سیاست پولی خود را با به صورت تدریجی عادی می کند.

تلاش های اخیر فدرال رزرو برای عقب نشینی تسهیل کمی و بازگرداندن نرخ بهره به سطوح عادی در سال2019 را به خاطر دارید؟ رکود اقتصادی و بحران بازپرداخت فدرال رزرو مجبور شد مجددا نرخ وجوه فدرال را کاهش داده و به خرید دارایی بازگردد.این در سال 2019 بود ، خیلی قبل از شروع همه گیری. بنابراین ، هرگز قدرت تله بدهی را دست کم نگیرید!

همه اینها برای طلا چه معنایی دارد؟ خوب ، اگر واقعاً به دهه 1970 برویم ، طلا می تواند یکی از بزرگترین برندگان باشد. فلز زرد در آن زمان از بازار صعودی برخوردار بود ، بنابراین سناریوی مثبت مشابه می تواند در حال حاضر تکرار شود.

اگرچه ، پنجاه سال پیش اقتصاد ایالات متحده وارد رکود تورمی شد ، یعنی دوره تورم بالا و رکود اقتصادی به صورت همزمان. وضع فعلی به وضوح چندان بد نیست – تورم کمتر از دهه 1970 است ، در حالی که رشد تولید ناخالص داخلی مثبت است.با این حال ، کند شدن اخیر رشد اقتصادی ، علیرغم محرک های پولی و مالی عظیم ، نشان می دهد که ممکن است تورم کوچکی در جریان باشد. گسترش گونه دلتا ویروس کرونا مانع از رشد اقتصادی می شود و سیاست های پولی و مالی همچنان انبساطی باقی می مانند و به افزایش قیمت ها کمک می کند.

اگر داستان فدرال رزرو در مورد تورم گذرا اشتباه باشد ، باید سیاست خود را قاطعتر از آنچه انتظار می رود بکند. یک چرخه انقباضی ناگهانی می تواند برای قیمت طلا منفی باشد ، زیرا فلز زرد محیطی با بازدهی پایین اوراق قرضه را ترجیح می دهد. با این حال ، اقدامات تهاجمی برای مقابله با تورم همچنین می تواند باعث کاهش قیمت دارایی های پر ریسک یا حتی بحران مالی شود. بنابراین ، اگر فدرال رزرو مدت زیادی پشت منحنی بماند ، طلا در نهایت باید سود ببرد یا از تسریع تورم یا از تشدید سیاست های فدرال رزرو که منجر به بحران بدهی دولتی یا بحران اقتصادی می شود (به عنوان یادآوری ، پل ولکر تورم را مهار کرد ، اما اقتصاد ایالات متحده وارد رکود اقتصادی شد.)