در این مقاله بهکمک آنچین متریک (on-chain metrics) سیگنالها را از نویزها تفکیک میکنیم تا وضعیت بیتکوین را در هفتۀ جاری تحلیل کنیم:

امیدوارم هفتۀ خوبی را شروع کرده باشید. نکات کلیدی تحلیل این هفته به شرح زیر است:

- تقریباً هیچ فعالیتی در بستر آنچین (on-chain) انجام نمیشود

- نوسانات بیشتر و شدیدتر شدهاند

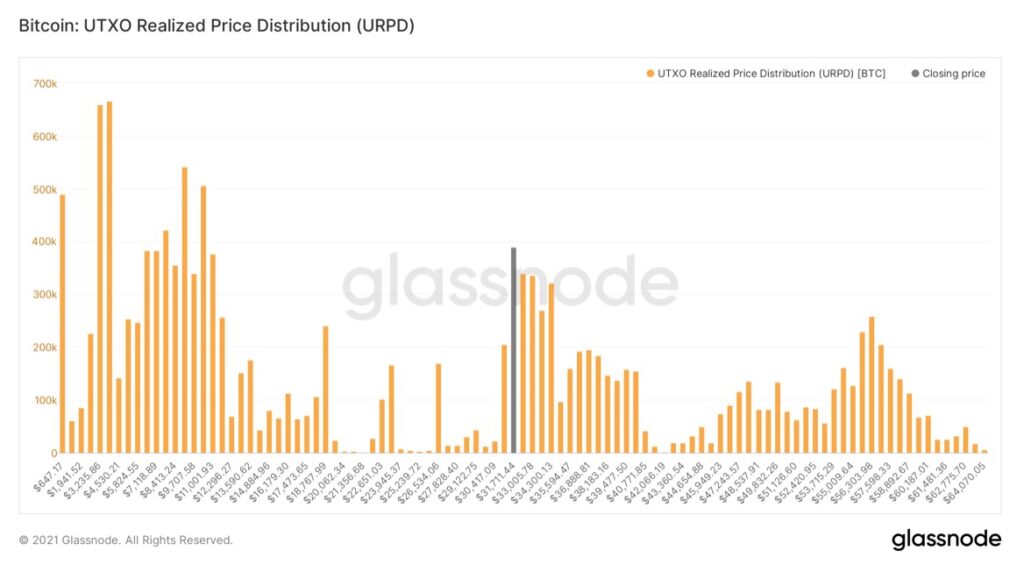

- 94/9 درصد از موجودی بیتکوین در کانال 35،000-31،000 و 55/17 درصد از موجودی بیتکوین در کانال 40،000-31،000 کنونی جابجا شده و انتقال یافته است

- داراییهای نهنگها بعد از افزایش قابل توجه هفته پیش، تغییرخاصی نداشته (در هفتۀ جاری نهنگها خرید یا فروش قابل توجهی نداشتهاند)

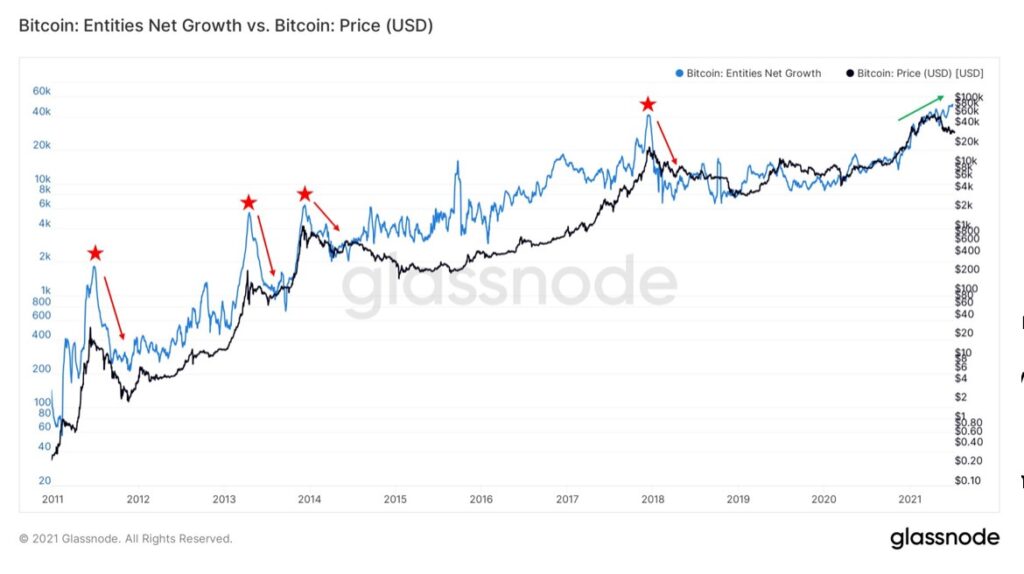

- اوج قیمتهای (ATH) بیشتر در رشد خالص کاربران و افزایش کند و تدریجی آن

اکنون 8 هفته است که بازار ترند خاصی ندارد. حجم معاملات و نوسانات به طور معناداری کاهش یافته است. با استفاده از اندیکاتوری برای تشخیص فشار نوسانات (volatility squeeze)، مشاهده میکنیم که باندهای اندیکاتور باند بولینگر (Bollinger Bands) مانند هاشورهای نارنجیِ اندیکاتور، بهطور قابل توجهی بههم نزدیکتر شدهاند (نمودار زیر). هاشور نارنجی نشان میدهد که تغییر بزرگی در پیش است. دو فشار (squeeze) آخر در دورانهای ذیل اتفاق افتادهاند: جولای 2020 که ما را به دوران رکوردهای پیاپی سوق داد و آوریل 2021 که ما را به عقب برد و از دوران رکوردزنیها فاصله گرفتیم. هر یک از این فشارها 1 تا 3 هفته به طول انجامید تا به پایان رسند، بنابراین از لحاظ نظری ممکن است در چند روز آتی شاهد این تغییر بزرگ باشیم اما همچنین ممکن است تا 3 هفتۀ کامل هم طول بکشد (که شک دارم چنین باشد). برداشت ما از این موضوع چیست؟ تغییر بزرگی در راه است اما این موضوع جهت این تغییر بالقوه را مشخص نمیکند. برای یافتن این موضوع تحلیل آنچین (on-chain) میتواند اطلاعات زیادی را در اختیار ما قرار دهد.

در این قسمت نمودار دیگری نیز از شاخص نوسانات بیتکوین در دوران مختلف مشاهده میکنید. در این نمودار هم به نظر میآید حجم آمادۀ بازگشت به وضعیت پیشین است.

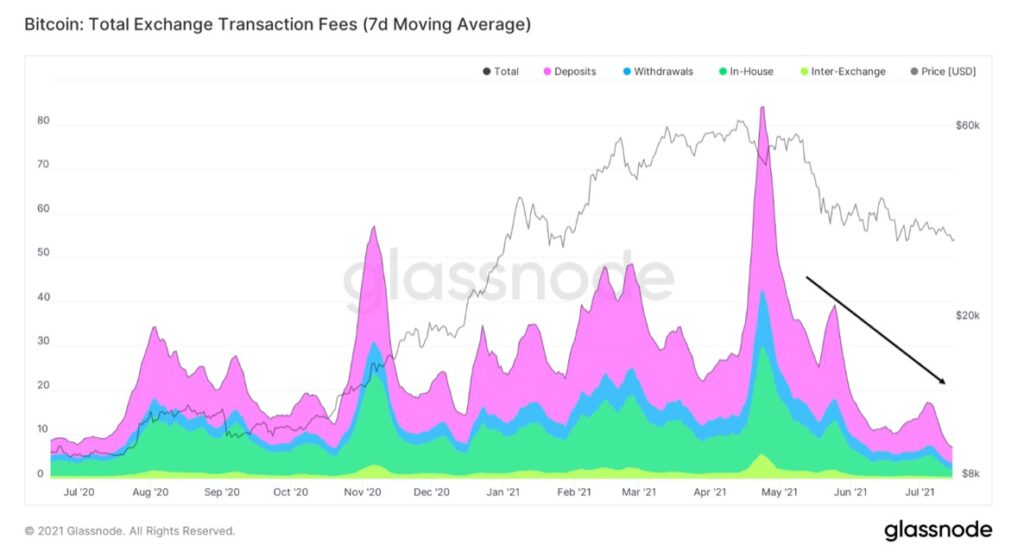

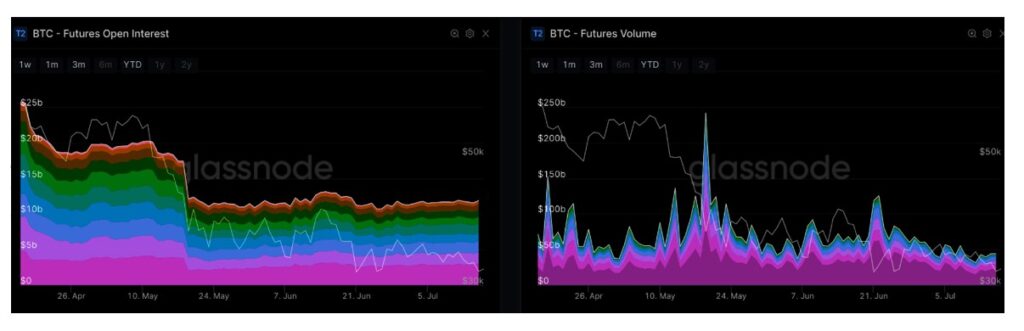

یک روش مبتنی بر آنچین (on-chain) بهمنظور بررسی میزان و تحرک مبادلات، کارمزد نقل و انتقال است که ثابت بوده و روندی نزولی دارد. حجم معاملات فیوچرز (Futures) روندی گسسته و نزولی داشته در حالیکه علاقه مندی و تعهد فعالین معاملات آتی (Futures Open Interest) پس از رسیدن به پایینترین مقدار خود یعنی 600 میلیون دلار در 7 تیر افزایش کمی داشته است. گرچه روند کلی آن ن آاز اواسط اردیبهشت تقریبا افقی و بدون جهت بوده است.

بنابراین ما در انتظار یک تغییر بزرگ هستیم اما تحلیل آنچین (on-chain) چه اطلاعاتی را میتواند دربارۀ جهت این تغییر در اختیار ما قرار دهد؟ بیایید در ابتدا به اندیکاتور جریانهای مبادلات صرافی های کریپتو نگاهی بیندازیم. این اندیکاتور تاکنون شاخص خوبی برای نمایش تغییرات روندهای کلیتر رفتار انباشت بوده است.

یکی از نشانههای بزرگ که در آغاز این بازار گاوی ظاهر شد، کاهش و خروج کوینها از صرافیها و مبادلات بود. از اواسط فروردین تا اواخر اردیبهشت با سرازیر شدن کوینها به صرافیها برای فروش، این روند معکوس شد. موجودی صرافی ها در آن زمان 144،001 واحد بیتکوین افزایش یافت. از 28 اردیبهشت تا کنون موجودی جمعی آنها 44،883 واحد کاهش داشته که بیشتر این کاهش در 3 هفته اخیر اتفاق افتاده است. این روند آشکار اکنون دو ماه است که در جریان است و در هفتۀ جاری دارایی صرافیها 4،859 واحد بیتکوین کاهش داشته است.

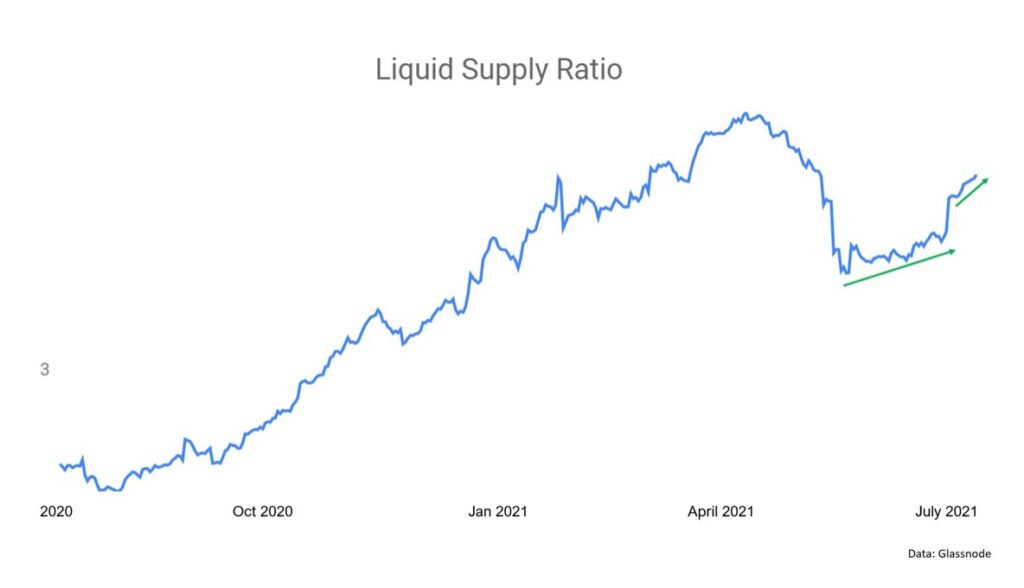

یک روش کمّیتر برای بررسی فرآیند انباشت، تحلیل رفتار مصرف کاربرانی است که سکهها را میخرند. برای این منظور مدتی است که متریک نوسانات عدم نقدشوندگی به عرضه (illiquid supply change)گلسنود را در بازۀ 30 روزه بررسی کردهایم. وجود یک موج صعودس (leg up) در این متریک نمایانگر خرید بیشتر تریدرهای اهل ریسک در هفته گذشته نسبت به سرمایهگذاران بلندمدت است. به نظر من شوک عرضه هنوز وجود دارد.

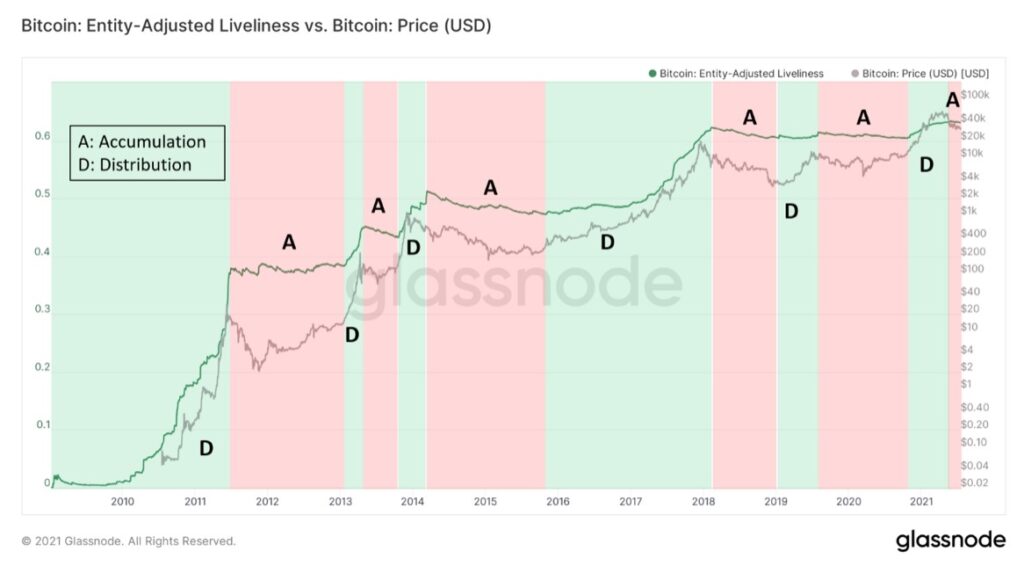

سپس به بررسی شاخص تحرک (liveliness) میپردازیم که متریک بسیار خوبی برای شناسایی ترندهای کلیتر است. این متریک نسبت (Coin Days Destroyed) که نشان میدهد چهمقدار از بیتکوینهایی که برای مدت طولانی جابجا نشدهاند در حال فروخته شدن هستند به (Coin Days Created) را بررسی میکند. برای درک آن به این مثال ساده دقت کنید: 2 بیتکوین به کیفپولی منتقل شدهاند و 5 روز در آن ماندهاند یعنی 5 روز داریم که کوینها انباشت شدهاند. سپس وقتی این کوینها خرج میشوند یعنی آن 5 روز از بین رفتهاست (پایان یافتهاست). به کمک شاخص تحرک (liveliness)، یعنی نسبت بین (Coin Days Destroyed) و (Coin Days Created)، شاهد روندی نزولی خواهیم بود که نمایانگر تجمیع (accumulation) است. این روند نزولی در طول چندین بازار با ساختار متفاوت رخ داده است و نشانۀ آغاز بازارهای خرسی پس از سال 2011، 2013 و 2017 بوده است. البته این موضوع میان دوران وقوع دابل پامپ (double pump) سال 2013 و پیش از آغاز بازار گاوی سال گذشته هم اتفاق افتاده بود.

سومین روش برای بررسی تجمیع (accumulation) توجه به موجودی ماینرها است. آنها بار دیگر پس از کاهش موجودی خود در ماه خرداد به افزایش داراییهای خود تا 3280 واحد بیتکوین روی آوردهاند.

در نمودار زیر پروفایل پراکندگی خروجیهای خرجنشدۀ تراکنش (UTXO) را در قیمتهای گوناگون مشاهده میکنید. در کانال 35،000-31،000،94/9 درصد از عرضۀ بیتکوین انتقال یافته در حالیکه در دامنۀ بزرگتر میان 40،000-31،000، 55/17 درصد از آن عرضه انتقال یافته است. در این سطوح حجم زیادی از سرمایه در حال تشکیل شدن است.

در آخر به بررسی رشد خالص کاربران میپردازیم که افزایش کندی داشته و رکورد جدیدی را زده، درست برعکس اتفاقی که هنگام گذر از هر بازار گاوی به خرسی افتاد (افت). اخیرا صحبتهای زیادی درباره آدرسهای فعال به میان آمده است. روند آن نزولی است زیرا کیفپولها هنگام تراکنش، آدرسهای جدید میسازند. بنابراین بدیهی است که وقتی فعالیت خاصی در بستر آنچین در جریان نیست، ترند آدرسهای جدید نزولی میشود. فراموش نکنید که کاربران و آدرسها با هم تفاوت دارند. کاربران با استفاده از بلاکچین و الگوریتمهای گلسنود، شرایط ویژه را شناسایی و دستهبندی میکنند.

در پایان، واگرایی (divergence) بیشتر و قویتری در رفتار تجمیع (accumulation) بستر آنچین در مقایسه با عملکرد قیمت ( Price Action) بازارهای فلتِ خرسی وجود دارد. اکنون 8 هفته است که در کانال تجمیع مجدد (re-accumulaton) قرار داریم و گمان میکنم در حال نزدیک شدن به پایان فرآیند جذب دوبارۀ کوینها هستیم. به همین دلیل است که ما بهدقت پایان این فشار (squeeze) را زیرنظر داریم.

امیدوارم از مطلب و تحلیل امروز لذت برده باشید.

تا مطلبی دیگر از سلسله مقالات تخصصی آکادمی تحلیل و ترید G2O خدانگهدار.