شاید تصور کنید که نوسانات قیمتی تصادفی باشند، ولی در واقع الگو ها و روند هایی تکراری را دنبال می کنند . یکی از مهم ترین الگو های تکرار شونده ، فراکتال است . فراکتال ها الگوی برگشتی پنج میله ای هستند .

در این مقاله فراکتال ها و نحوه استفاده از آن ها در استراتژی معاملاتی توضیح داده خواهد شد.

- مقدمه ای بر فراکتال ها

- چکیده مفاهیم کلیدی

- فراکتال چیست؟

- استفاده از فراکتال در معاملات

- تفاوت بین اندیکاتور فراکتال و الگو های نموداری

- ملاحظات بیشتر در مورد استفاده از فراکتال ها

- توضیحاتی درباره الگوی تکرار شونده

- کاربرد و نقطه قوت و ضعف اندیکاتور فراکتال

- نکاتی که قبل معاملههای این چنینی و با تحلیلهای مبتنی بر اندیکاتور فراکتال باید رعایت کرد، چیست؟

- الگوی تمساح چیست؟

- دلیل نامگذاری اندیکاتور تمساح

- استراتژی در الگوی تمساح و سیگنال خرید و سیگنال فروش

مقدمه ای بر فراکتال ها

وقتی مردم کلمه “فراکتال” را می شنوند، اغلب به مفاهیم ریاضی خیلی پیچیده فکر می کنند. ولی نگران نباشید! ما قصد نداریم در این مقاله پیچیده صحبت کنیم. فراکتال ها همچنین به الگویی تکرار شونده اشاره می کنند که در میان حرکات پر هرج و مرج بیشتر قیمت رخ می دهد.

مقاله بررسی جامع الگوهای قیمتی در تحلیل تکنیکال را ازدست ندهید.

چکیده مفاهیم کلیدی

- فرضیه بازار های فراکتال تصادفی بودن روزانه بازار را با استفاده از تحلیل تکنیکال و نمودار شمعی تجزیه و تحلیل می کند.

- این الگو افق های سرمایه گذاری، نقش نقدینگی و تأثیر اطلاعات را از طریق یک چرخه کامل بیزینسی بررسی می کند.

- بازار زمانی پایدار است که متشکل از سرمایه گذاران دارای افق های مختلف سرمایه گذاری با توجه به اطلاعات یکسان باشد.

- سقوط و بحران ها زمانی اتفاق می افتند که استراتژی های سرمایه گذاری به افق های زمانی کوتاه مدت همگرا شوند.

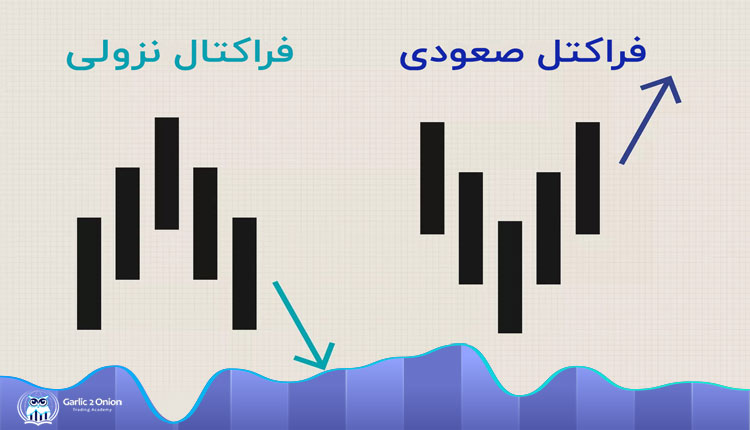

- فراکتال صعودی وقتی اتفاق می افتد که پایین ترین میله الگو در وسط و دومیله یا کندل کم ارتفاع در هر دو طرف آن وجود داشته باشد.

- فراکتال نزولی هنگامی اتفاق می افتد که بالاترین میله الگو در وسط و دو میله یا کندل پایین تر در هر دو طرف آن وجود داشته باشد.

- پیکان رو به بالا محل فراکتال نزولی را نشان می دهد، در حالی که فلش رو به پایین محل فراکتال صعودی را نشان می دهد.

- پیکان ها در بالا یا پایین میله وسطی کشیده می شوند (نقطه بالا یا پایین)، حتی اگر این الگو پنج میله باشد. به هیچ وجه معامله گر نمی تواند در فلش وارد معامله شود؛ زیرا پیکان فقط در صورتی ایجاد می شود که دو میله بعدی یک الگو تشکیل دهند.

- اگر کسی بخواهد سیگنال های فراکتال را معامله کند، نقطه ورود اولین قیمت نوار سوم بعد از فلش است.

فراکتال چیست؟

اندیکاتور فراکتال مبتنی بر یک الگوی قیمتی ساده است که اغلب در بازار های مالی دیده می شود. خارج از معاملات، فراکتال یک الگوی هندسی تکرار شونده است که در تمام بازه های زمانی تکرار می شود. مطابق این مفهوم، شاخص فراکتال ابداع شد. این شاخص نقاط برگشت احتمالی نمودار را مشخص می کند. سپس فِلِش هایی را ترسیم می کند تا وجود یک الگو را نشان دهد. الگوی فراکتال صعودی نشان دهنده این است که قیمت می تواند بالاتر حرکت می کند. یک فراکتال نزولی نشان می دهد که قیمت ممکن است به سطوح پایین تر سقوط کند. فراکتال های صعودی با فلش رو به پایین و فراکتال های نزولی با یک فلش رو به بالا مشخص می شوند.

فراکتال ها از پنج میله یا بیشتر تشکیل شده اند . قوانین شناسایی فراکتال ها به شرح زیر است:

یک برگشت نزولی زمانی اتفاق می افتد که بالاترین میله الگو در وسط قرار داشته باشد و دو میله دیگر در دو طرف میله وسطی و در سطح پایین تر باشند.

نقطه برگشت صعودی وقتی رخ می دهد که پایین ترین میله الگو در وسط قرار داشته باشد و دو میله دیگر در هر دو طرف میله وسطی و در سطح بالاتر از آن قرار بگیرند.

فرکتال های نشان داده شده در تصویر زیر دو نمونه از الگو های کامل هستند. توجه داشته باشید که بسیاری از الگو های کم نقص دیگری هم می توانند رخ دهند، اما این الگوی اساسی باید دقیق باشد تا فراکتال معتبر شود.

اشکال واضح در اینجا این است که فرکتال ها شاخص های عقب مانده هستند. تا زمانی که دو روز به زمان معکوس نمانده باشد نمی توان فراکتال رسم کرد. با این حال، معکوس ترین معاملات برای دفعات بیشتری ادامه خواهند یافت و سود آن به معامله گر خواهد رسید. با تشکیل این الگو، انتظار می رود قیمت به دنبال فراکتال صعودی صعود کند، یا اینکه به دنبال فراکتال نزولی سقوط کند.

استفاده از فراکتال در معاملات

اکنون بیشتر پلتفرم های نموداری، فراکتال ها را به عنوان یک اندیکاتور معاملاتی ارائه می دهند. این بدان معناست که تریدر ها نیازی به شکار الگو ندارند. فقط لازم است اندیکاتور را روی نمودار اعمال کنید و نرم افزار همه الگو ها را برای شما هایلایت می کند. با انجام این کار، معامله گران فورا متوجه یک مشکل می شوند: آن هم این است که این الگو در اغلب مواقع تشکیل می شود!

بهتر است فراکتال ها همراه با سایر اندیکاتور ها یا اشکال تجزیه و تحلیل استفاده شوند. یک اندیکاتور تأیید کننده رایج که با فراکتال استفاده می شود، Alligator ( تمساح) است. اندیکاتور الیگیتور ابزاری است که با استفاده از چندین اندیکاتور میانگین متحرک تشکیل شده است. در نمودار زیر یک روند صعودی بلند مدت وجود دارد که قیمت عمدتا بالای دندان تمساح (اندیکاتور میانگین متحرک در وسط) باقی مانده است. از آنجا که روند صعودی است ، می توان از این سیگنال های صعودی برای تولید سیگنال های خرید استفاده کرد .

شاید برایتان کمی عجیب باشد ولی یک فراکتال نزولی معمولاً روی نمودار با یک فِلِش رو به بالا کشیده می شود. در حالی که فراکتال های صعودی با یک پیکان رو به پایین کشیده می شوند. بنابراین ، در صورتی که از یک اندیکاتور فراکتال که در بیشتر سیستم عامل های نموداری ارائه می شود، استفاده می کنید؛ در یک روند کاملا صعودی، به دنبال فلش های فرکتال رو به پایین باشید. اگر به دنبال فراکتال نزولی در یک روند بزرگ نزولی هستید، به دنبال فلش های رو به بالای فراکتال باشید.

بعضی اوقات با استفاده از یک بازه زمانی طولانی تر ، تعداد سیگنال های فراکتال کاهش می یابد ، و به این ترتیب می توانید یک نمودار کامل تر داشته باشید و به راحتی موقعیت های معاملاتی را تشخیص دهید.

این سیستم ورودی هایی را فراهم می کند ، اما کنترل ریسک به عهده خود معامله گر است. در حالت بالا، تا زمانی که قیمت شروع به پایین آمدن نکرده باشد ، این الگو تشکیل نمی شود. بنابراین پس از انجام معامله، می توان حد ضرر را در زیر پایین ترین سطح قرار داد. اگر بازه کوتاه مدت باشد ، در طی روند نزولی ، می توان حد ضرر را در بالاترین سطح ممکن قرار داد. این فقط یک نمونه از مکان های حد ضرر است.

استراتژی دیگر استفاده از فراکتال هایی با سطوح فیبوناچی اصلاحی است. یکی از دغدغه هایی که در مورد فراکتال وجود دارد این است که کدام یک از موارد تجارت است. و یکی از مشکلات سطح اصلاح فیبوناچی این است که از کدام سطح اصلاح استفاده کند. با ترکیب این دو ، احتمالات کاهش می یابد ، زیرا سطح فیبوناچی تنها در صورت معامله فراکتال در آن سطح قابل معامله است.

معامله گران همچنین تمایل دارند تا معاملات را با نسبت های خاص فیبوناچی متمرکز کنند. این تمایل ممکن است در هر معامله گر متفاوت باشد، اما می گویند که یک معامله گر ترجیح می دهد معاملات طولانی را طی یک روند صعودی بزرگ انجام دهد ، یعنی زمانی که قیمت به سطح 61.8٪ پولبک می زند. یک نکته دیگر نیز می توان به استراتژی اضافه کرد: معامله گر تنها در صورتی که فراکتال در نزدیکی 61.8٪ اصلاح شده باشد معامله می کند.

نمودار زیر این عمل را نشان می دهد. قیمت در یک روند صعودی کلی قرار دارد و پس از آن پولبک می زند. قیمت یک فراکتال برگشت صعودی در نزدیکی سطح 0.618 ابزار فیبوناچی اصلاحی را تشکیل می دهد. هنگامی که فراکتال قابل مشاهده باشد (یعنی دو روز پس از پایین بودن قیمت) ، یک معامله طولانی برای هم ترازی با روند صعودی بلند مدت آغاز می شود.

گرفتن سود همچنین می تواند شامل استفاده از فراکتال باشد. به عنوان مثال ، اگر مدت زیادی روی فراکتال صعودی حرکت کنید ، یک معامله گر می تواند پس از بروز فراکتال نزولی از موقعیت خارج شود. از سایر روشهای خروج نیز می توان استفاده کرد ، مانند حد سود یا حد ضرر.

تفاوت بین اندیکاتور فراکتال و الگو های نموداری

اندیکاتور فراکتال از این جهت منحصر به فرد است که الگوی قیمتی را شناسایی کرده و روی نمودار علامت گذاری می کند. فراکتال ها الگوی پنج میله ای خاصی هستند. الگو های نموداری را می توان بر روی نمودار ترسیم کرد ، اگرچه محدود به پنج نوار قیمتی نیستند. الگو های نموداری همچنین شامل اشکال مختلف ، مانند مثلث ها ،الگوی مستطیل و کنج هستند. با این که برخی از نرم افزا رها الگوهای نمودار را بر روی نمودار علامت گذاری می کنند ، بیشتر نمودارشناسان الگو های نموداری را با دست پیدا کرده و آن ها را جدا می کنند.

برای مطالعه بیشتر مقاله آشنایی با انواع الگوی مثلث در تحلیل تکنیکال و معرفی جامع الگوی کُنج را از دست ندهید.

ملاحظات بیشتر در مورد استفاده از فراکتال ها

در اینجا چند نکته وجود دارد که باید هنگام استفاده از فرکتال به خاطر داشته باشید.

آن ها اندیکاتور های با روند کند هستند.

از آنجا که فراکتال ها بسیار رایج هستند ، بهتر است با سایر اندیکاتور ها یا استراتژی ها ترکیب شوند.

هرچه مدت زمان نمودار بیشتر باشد ، روند برگشت محتمل تر است. همچنین توجه به این نکته مهم است که هرچه مدت زمان طولانی تر باشد ، تعداد سیگنال های تولیدی کمتر می شود.

بهتر است فرکتال ها را در چند بازه زمانی ترسیم کنید. به عنوان مثال ، فقط فراکتال های کوتاه مدت را در جهت موارد بلند مدت ترید کنید. همانطور که گفتیم، روی سیگنال های بلند مدت در طی روند صعودی بزرگ تر تمرکز کنید و در معاملات با روند نزولی روی سیگنال های کوتاه مدت تمرکز کنید.

امروزه بیشتر پلتفرم های نموداری، فراکتال ها را در لیست اندیکاتور ها گنجانده اند.

مقاله نمودار لگاریتمی چیست و چه تفاوتی با مقیاس خطی دارد؟ را از دست ندهید.

توضیحاتی درباره الگوی تکرار شونده

اندیکاتور فراکتال موضوع اصلی بحث ما است. الگوهای نموداری یا chart patterns الگوها و یا وضعیتهایی بر روی نمودارهای قیمتی هستند که ابزاری مهم برای تحلیل تکنیکال و یا معاملهگری در بازارهای ارز دیجیتال و یا دیگر بازارها، مانند فارکس هستند. این گونه از الگوها، برای پیشبینی وضعیت بازار در آینده نزدیک و یا دورتر به کار میروند و یکی از ابزارهای مهم در دست تریدرها برای بررسی وضعیت بازار به شمار میروند. این الگوها توسط متخصصان از قبل کشف و تعریف شدهاند و همیشه به همان شکل و یا دست کم بسیار شبیه به الگوهای قدیمیتر، تکرار میشوند. به همین دلیل به این الگوها، الگوهای نموداری تکرار شونده گفته میشود.

تریدرها برای این که بتوانند دیدی درست نسبت به وضعیت بازار داشته باشند، باید به این نمودارها و الگوهای تکرار شوند در آنها، تسلط داشته باشند. تشخیص این الگوهای تکرار شونده توانایی فوق العادهای است که میتواند شما را به یک تریدر سطح بالا تبدیل کند و سوددهی معاملات را به نحو چشمگیری برای شما بالا ببرد. تنها تشخیص این الگوها کافی نیست و شما باید بتوانید به این الگوها تسلط کامل پیدا کرده و آن ها را در انجام معاملات به کار ببرید. به طور کلی میتوان گفت الگوهای تکرار شونده بر اساس «تکرار تاریخ» استوار است. بر این مبنا اگر قیمت دارایی و نمودار آن بر اساس االگویی خاص عمل کرده باشد، به احتمال بسیار بالا، باز هم در صورت وقوع همان شرایط، مانند قبل عمل خواهد کرد. این امر به شما کمک خواهد کرد تا قیمت این دارایی خاص و یا سهم را، بر مبنای شرایط گذشته آن، پیشبینی نمایید.

کاربرد و نقطه قوت و ضعف اندیکاتور فراکتال

نقطه قوت مهم فراکتالها در تحلیل تکنیکال برای ریسک حداقل و پوشش ریسک این است که از روی الگوهای آن می شود تا حدود زیادی وضعیت بازار و پیشبینی قیمت را انجام داد. اما نقطه ضعف این الگوهای فراکتال این است که بخشی از الگوهای تأخیری (اندیکاتور lagging) محسوب میشوند. این مطلب به این معنا است که چون هر کندل یا میله در نمودار نشان دهنده قیمت در یک روز است، بدون قرار گرفتن قیمت به صورت برگشتی در مدت دو روز نمیتوان این الگوها را رسم نمود.

اما کاربرد اندیکاتور فراکتال چیست؟ امروزه در بیشتر زیرساختهای معاملاتی چه در ارز دیجیتال و چه در بازارهای سهام مانند فارکس، فراکتال به عنوان یک ویژگی و شاخص معاملاتی به کاربران ارائه میشود. یعنی خود کاربر نیازی به تشخیص آنها از روی نمودار ندارد و تنها کافی است تا اندیکاتور Fractal را بر روی نمودار مورد نظر خود در نرم افزارها و یا پلتفرم مورد نظر خود فعال نماید تا فراکتالها بر روی نمودار به او نشان داده شود. به این ترتیب شما با صرف کمترین زمان خواهید توانست تا این الگوها را روی نمودار مشاهده نموده و به تحلیل قیمت در آینده بر روی این نمودار بپردازید.

بررسی استراتژی هیکن آشی و نحوه معامله با آن

نکاتی که قبل معاملههای این چنینی و با تحلیلهای مبتنی بر اندیکاتور فراکتال باید رعایت کرد، چیست؟

در تحلیلهای تکنیکال معمولا از تحلیلهای مبتنی بر فراکتال به تنهایی استفاده نمیشود. نکته مهم در استفاده از فراکتالها این است که از این شاخصها بیشتر به عنوان ترکیبی با سایر المانها و شاخصها استفاده شود.

الگوی تمساح چیست؟

اندیکاتور تمساح و یا Alligator توسط فردی به نام Bill Williams به بازارهای مالی ارائه شده است. این الگو از سه خط آبی، سبز و قرمز تشکیل شده است که هر کدام به نوعی میانگین بازار را نشان میدهد که نمایانگر روند کلی بازار و قیمت است.

خط آبی که نمایانگر میانگین متحرک ساده است و فک تمساح را تشکیل میدهد در یک دوره 13 روزه و معمولا بر روی 8 کندل قبل، اعمال میشود. خط قرمز نیز میانگین متحرک ساده است و دندان تمساح را تشکیل میدهد، 8 روزه بوده و بر روی 5 کندل آخر اعمال میشود. خط سبز نیز میانگین متحرک ساده است که لبهای تمساح محسوب میشود، 5 روزه بوده و بر روی 3 کندل قبل اعمال میشود.

دلیل نامگذاری اندیکاتور تمساح

این اندیکاتور به این دلیل به نام «تمساح» نامگذاری شده که رفتاری شبیه به تمساح دارد. نشانگر این اندیکاتور از سه خط و یا سه نمودار تشکیل شده که نمایانگر فک، دندان و لب تمساح است. از این شاخص میتوان برای تعیین جهت بازار و نیز زمان ورود به بازار استفاده نمود. خط سبز، لب تمساح، خط قرمز، دندان تمساح و خط آبی، به عنوان فک تمساح، در نظر گرفته میشود. اگر هر سه این خطوط در یک راستا قرار بگیرند و به هم نزدیک شوند، در اصطلاح گفته میشود که زمان خواب تمساح فرارسیده است. و زمانی که این خطوط از هم دور شوند، دهان تمساح باز شده و بازار در حالت صعودی و یا نزولی خواهد بود.

تکنیک ریسک فری چیست و چگونه باید از آن استفاده کرد؟

استراتژی در الگوی تمساح و سیگنال خرید و سیگنال فروش

یکی از بهترین المانها و شاخصهایی که میتواند در کنار اندیکاتور فراکتال به تحلیل بازار کمک نماید، استفاده از الگوی تمساح است. سه خط اندیکاتور تمساح میتواند نشاندهنده روند بازار در زمان کنونی باشد. با توجه به موقعیت این خطوط نسبت به هم، میتوان استراتژی بهتری برای ورود و خروج از بازار و یا برای خرید و فروش داشت.

اگر هر سه خط آبی، قرمز و سبز در این نمودار به هم نزدیک شوند و اصطلاح گفته میشود که زمان خواب تمساح فرارسیده است. در این زمان روند صعودی و یا نزولی خاصی در بازار جریان ندارد و بیل ویلیامز پیشنهاد میکند تا در این بازه زمانی، خارج از بازار باشیم. هر چه مدت خواب تمساح بیشتر باشد، گرسنهتر بیدار خواهد شد. وقتی تمساح از خواب بیدار میشود، در اصطلاح گفته میشود که تمساح دهانش را باز خواهد کرد. این به آن معنا است که شاخصهای میانگین متحرک از هم دور خواهند شد. این زمان، زمان معامله است و میتواند سود خوبی را نصیب تریدرها نماید.

اگر قیمت صعودی باشد، خط سبز بالاتر، خط قرمز در وسط و خط آبی در پایین قرار خواهد گرفت و این هنگام، زمان ورود خوبی به بازار است و یک سیگنال خرید به شمار میرود.

اما هنگامی که خط آبی از پایینترین سطح حرکت کرده و به بالای شاخص میآید و خط سبز به پایین حرکت میکند، نمودار قیمت مورد نظر به سمت نزولی شدن میرود. این امر نشانه مهمی برای پایین آمدن قیمت در بازار بوده و در واقع یک سیگنال برای فروش و خروج سهم، محسوب میشود.

سخن نهایی

فراکتال ها ممکن است در هنگام استفاده همراه با سایر اندیکاتور ها و تکنیک ها ، ابزار مفیدی باشند. فراکتال ها به روش های مختلفی قابل استفاده هستند و هر معامله گر ممکن است نوع مخصوص به خود را پیدا کند. استفاده از اندیکاتور تمساح یک گزینه و گزینه دیگر استفاده از سطوح فیبوناچی اصلاحی است.

برخی از معامله گران ممکن است فراکتال را دوست داشته باشند ، در حالی که برخی دیگر این چنین فکر نمی کنند. در واقع فراکتال ها دلیل قاطعی برای یک معامله موفق نیستند و نباید به طور انحصاری به آن ها اعتماد کرد.