بررسی و تحلیل نمودار بازار مالی به کمک الگوهای مختلفی که در این فضا به وجود آمده، امکان پذیر است. هنگام ارزیابی تغییرات و نوسانات قیمت در بازار میتوان از ابزارهایی مثل اندیکاتورها استفاده کرد. اما اگر الگوهای ایجاد شده روی نمودار مورد بررسی قرار نگیرد، تحلیلگر هیچگونه اطلاعاتی برای پیش بینی وضعیت آینده بازار نخواهد داشت.

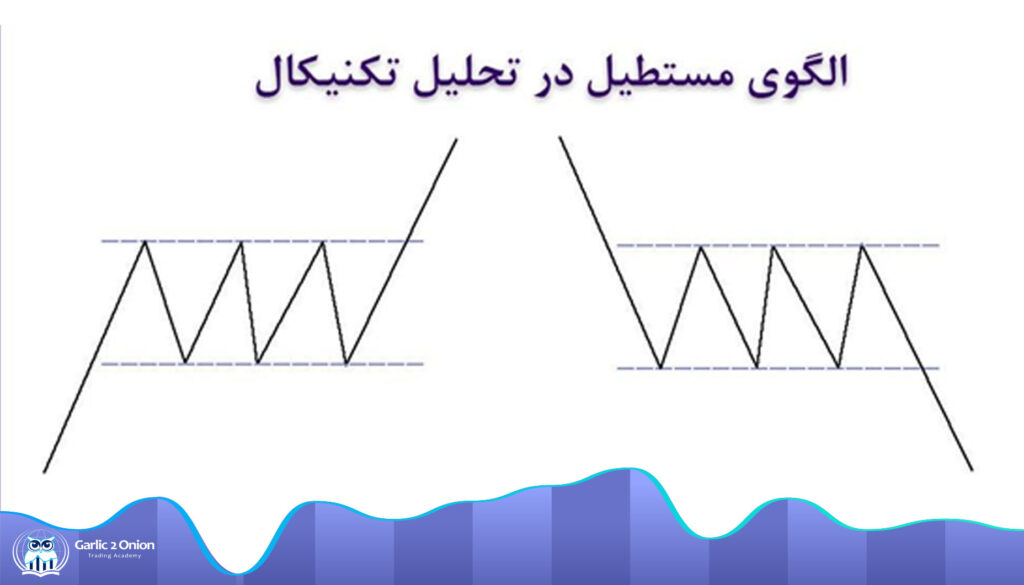

یکی از بهترین الگوهایی که امروزه توسط تحلیلگران مورد استفاده قرار میگیرد، الگوی مستطیل در تحلیل تکنیکال میباشد. الگوی (rectangle) ویژگیهای جالبی دارد که باعث شده است امکان بررسی و ارزیابی نمودارهای بازار مالی برای تحلیل گران حرفهای و مبتدی نیز به وجود بیاید. در ادامۀ این مقاله از مجموعه جی تو او قصد داریم درباره الگوی مستطیل و ویژگیهای آن برای شما توضیح دهیم.

فهرست عناوین مقاله:

- الگوی مستطیل یا Rectangle Pattern در تحلیل تکنیکال چیست؟

- مفهوم سطوح حمایت و مقاومت

- الگوی مستطیل صعودی

- الگوی مستطیل نزولی

- مزایای معامله با الگوی مستطیل در تحلیل تکنیکال

- روش تشخیص الگوی مستطیل

- محدودیت های الگوی مستطیل

- گام های معامله با الگوی مستطیل

- تفاوت الگوی پرچم و الگوی مستطیل

- نحوه تعیین حد ضرر و حد سود در الگوی مستطیل

- سخن پایانی

الگوی مستطیل یا Rectangle Pattern در تحلیل تکنیکال چیست؟

فضاسازی در بررسی نمودار بازار مالی اهمیت بسیار زیادی دارد. در این نمودار کندلهایی وجود دارد که به موازات یکدیگر یا با فاصله، شکاف و حرکت کردن در مسیر بازار ایجاد میشوند. تحلیلگران الگوهای مختلفی برای نحوۀ ایجاد این کندلها در نمودارهای بازار مالی طراحی کردهاند. یکی از این الگوها، الگوی مستطیل در تحلیل تکنیکال میباشد.

هنگامی که شما در حال بررسی نمودار بازارهای مالی هستید و نمودار را در یک محدودۀ زمانی خاص مورد بررسی قرار میدهید، مشاهده میکنید که کندلها با ارتفاعات گوناگون و به شکلهای مختلفی ایجاد میشوند. هنگامی که روی نمودار مشاهده کنید سقف و کف قیمتها در کندلها به موازات یکدیگر و به شکل افقی ایجاد شوند، میتوان گفت که یک الگوی (rectangle) در نمودار بازار مالی به وجود آمده است که شرایط ویژهای برای تحلیل و ارزیابی دارد.

در ادامه به شما توضیح میدهیم که الگوی مستطیل به صورت ظاهری روی نمودار چگونه ایجاد میشود و همچنین هنگام ایجاد الگوی مستطیل، بازار در چه وضعیتی قرار دارد. ابتدا بیاید به بررسی وضعیت ظاهری الگوی مستطیل بپردازیم. شما برای هر کندل بالاترین و پایینترین قیمت را میتوانید مشاهده کنید که اصطلاحاً کف و سقف قیمتی هستند. یعنی هر کندل بالاترین و پایینترین میزان قیمت را به شما نشان میدهد.

هنگامی که شما به صورت پی در پی در چند کندل متوالی مشاهده کردید که کف و سقف قیمتها به موازات یکدیگر ایجاد شدهاند، میتوان گفت یک الگوی مستطیل به وجود آمده است. در واقع رخداد یک مسئله در بازار مالی باعث ایجاد الگوی مستطیل روی نمودار شده است. در این حالت بازار در وضعیت درجا زدن قرار دارد. پیدایش قله و دره به صورت پی در پی و منظم نشان میدهد که قیمتها به شکل ثابتی در حال نوسان هستند.

اما میزان نوسانات بسیار کوچک بوده و در نهایت سقف و کف قیمتی را تغییر نمیدهد و باعث میشود که کندلها در یک مسیر ثابت به سمت جلو حرکت کنند. منظور از ایجاد یک وضعیت ثابت در بازار مالی این است که میزان خرید سهام با فروش سهام در بازار به سطح یکسانی رسیده است. برابر شدن سطح خرید و فروش باعث میشود ناحیههای حمایت و مقاومت در بازار مالی نیز برابر شود. در نتیجه قیمت در یک مسیر افقی پیش خواهد رفت. بنابراین میتوان گفت بازار وضعیت ثابت یا توقف به خود گرفته است.

*نکته: اصطلاح بریک اوت به زمانی اشاره دارد که قیمت یک دارایی خط مقاومت یا خط حمایت را شکسته و به سمت دیگر خط برود و در آنجا تثبیت شود. بریک اوت نشاندهنده پتانسیل قیمت برای شروع روند در جهت شکست است.

مفهوم سطوح حمایت و مقاومت

مفاهیم حمایت و مقاومت برای درک شکل مستطیل بسیار مهم هستند:

- سطح حمایت یا Support ، به عنوان هر نقطه قیمتی زیر قیمت فعلی بازار تعریف می شود که در آن خرید باید صورت بگیرد تا حداقل به طور موقت، وقفهای در روند نزولی ایجاد شود .

- سطح مقاومت یا Resistance ، هر قیمتی بالاتر از قیمت فعلی بازار است که در آن فروش باید صورت بگیرد تا حداقل به طور موقت، یک وقفهای در روند صعودی ایجاد شود.

مطالعه معرفی انواع دستورات خرید و فروش در بازارهای جهانی و تفاوت آنها را پیشنهاد میکنیم.

الگوی مستطیل صعودی

الگوی مستطیل میتواند در ادامۀ یک روند صعودی یا نزولی ایجاد شود. آنچه که اهمیت دارد، این است که شما بتوانید با توجه به روند بازار، موقعیت مناسبی برای ورود به معامله یا خروج از آن را پیدا کنید که در ادامه این مقاله دربارۀ این موضوع نیز به طور کامل صحبت خواهیم کرد.

فرض کنید بازار در یک روند صعودی قرار دارد، یعنی قیمتها در حال افزایش بوده و خریداران سهام با قدرت بیشتری در بازار عمل میکنند. همیشه در وضعیت صعودی رشد پی در پی قیمتها را شاهد نخواهیم بود. گاهی اوقات ممکن است همین روند بازار، شکل ثابتی به خود گرفته و حرکت در بازار متوقف شود. در این هنگام میتوان الگوی (rectangle) را روی نمودار مشاهده کرد.

یعنی با وجود اینکه کندلها نشان دهندۀ یک وضعیت صعودی در بازار هستند و در ادامه، یک روند صعودی ایجاد شدهاند، اما به سطح ثابتی رسیدهاند. این سطح ثابت زمانی ایجاد میشود که با رشد بیرویه قیمت فروشندگان سهام سعی کنند با فروش بیشتر قیمتها را کاهش دهند. در این حالت اگر خریداران سهام نیز با قدرت بالایی عمل کنند، بازار در یک روند افقی، به حرکت خود ادامه خواهد داد.

این موضوع درست مانند مسابقه طناب کشی میباشد. افرادی که در دو طرف طناب قرار دارند، همواره سعی دارند آن را به سمت خود بکشند. حال اگر قدرت هر دو تیم با یکدیگر برابر باشد، دقیقا میانۀ طناب در یک محدوده ثابت خواهد ماند و حرکت چندانی نخواهد داشت. یعنی بازار در یک نقطه مشخص بین محدوده حمایت و محدوده مقاومت ثابت مانده است و برای اینکه متوجه شویم باقی روند بازار به شکل صعودی است یا نزولی، باید منتظر باشیم که الگوی مستطیل شکل از یک طرف شکسته شود.

شکسته شدن از هر طرف که صورت بگیرد، میتواند یک پیش بینی تقریباً درست در اختیار تحلیلگر قرار دهد تا ادامۀ روند بازار را تشخیص دهد. شما در پایینترین نقطه از الگوی مستطیل شکل میتوانید به خرید سهام بپردازید و در بالاترین نقطه این الگو میتوانید سهام خود را بفروشید. این خرید و فروش تا جایی ادامه پیدا خواهد کرد که بالاخره الگوی مستطیل شکل، از یک سمت شکسته شود.

الگوی مستطیل نزولی

وضعیت حرکت الگوی مستطیل نزولی عکس الگوی مستطیل صعودی است. در قسمت قبل گفتیم هنگامی که قیمتها به ناحیه حمایت برسند و ما شاهد یک روند صعودی در بازار باشیم، نهایتاً در بخشی از این بازار قیمتها ثابت خواهد ماند و الگوی مستطیل صعودی ایجاد خواهد شد. در الگوی مستطیل نزولی نیز همین اتفاق میافتد. یعنی قیمتها به یکباره کاهش پیدا میکند و به ناحیه مقاومت میرسد.

سپس در بخشی از ناحیه مقاومت، الگوی مستطیل نزولی ایجاد خواهد شد که البته این الگو در یک محدوده مشخص بین ناحیه مقاومت و حمایت قرار خواهد گرفت. چرا که پیوسته خریداران با خرید سهام قیمت را افزایش میدهند و فروشندگان با فروش سهام قیمت را کاهش میدهند. این موضوع باعث ایجاد نوسانات تکراری یا به اصطلاح درجا زدن در نمودار بازار مالی خواهد شد.

مزایای معامله با الگوی مستطیل در تحلیل تکنیکال

دلایل زیادی وجود دارد که اکثر معامله گران از الگوی مستطیل به عنوان استراتژی بریک اوت استفاده می کنند که این دلایل عبارتند از:

- الگوی مستطیل به راحتی می تواند سطوح حمایت و مقاومت را در شکل مستطیل تشخیص دهد.

- این الگو در بازار های مختلف قابل استفاده است.

- درک الگوی مستطیل برای معامله گران تازه کار آسان است؛ آن هم از طریق شناسایی الگوی ادغام در یک روند موجود و سپس معامله در منطقه شکست.

- نقاط ورود، توقف و محدودیت سطوح به سادگی قابل فهم است و در معامله اعمال می شود.

- می توان از آن به عنوان یک استراتژی شکست یا استراتژی معامله در مناطق رِنج استفاده کرد.

روش تشخیص الگوی مستطیل

یک کندل تأییدی که خارج از رنج پایین یا بالا بسته می شود، پایان تشکیل الگوی مستطیل و جهت شکست روند را نشان می دهد. معامله گران همیشه باید با مشاهده کلی نمودار که ممکن است الگو های بزرگتر دیگری را نشان دهد، الگو های برگشتی احتمالی در روند را تشخیص دهند.

الگوی مستطیل به معامله گران چه می گوید؟

نبرد بین خرس ها و گاوها با الگوی بازگشتی کف دوقلو نشان داده می شود. در داخل الگوی نمودار مستطیل، تلفیقی وجود دارد که نشان می دهد هیچ کس کنترل بازار را در دست ندارد، نه خرس ها و نه گاو ها.

اشتباه اصلی برخی معامله گران این است که قیمت ادغام شده را معامله می کنند و حد ضرر خود را پایین تر یا بالاتر قرار می دهند. هرچه تعداد حد ضرر ها در بالا یا پایین الگوی نموداری بیشتر باشد، این سطوح برای معامله گران باتجربه ای که برای انجام معاملات مهم خود به نقدینگی ارائه شده توسط این اُردر ها نیاز دارند، اهمیت بیشتری پیدا می کند.

محدودیت های الگوی مستطیل

- تشخیص الگوی مستطیل در تحلیل تکنیکال آسان است، اما معامله با آن چندان راحت نیست. قیمت همیشه به سطح حمایت یا مقاومت قبلی نمی رسد و گاهی از آن ها فراتر می رود. این می تواند معامله گران را فریب دهد و در نتیجه، معاملات از دست رفته یا اشتباه انجام می شوند .

- شکست های کاذب یا جعلی در طول مستطیل ها زیاد است. برخی از معامله گران در واقع ترجیح می دهند منتظر یک شکست کاذب باشند و سپس برای ادامه روند شرط بندی کنند.

- برخی از شکست ها سود های هنگفتی را به دنبال خواهند داشت؛ چون قیمت با یک تحرک بزرگ از مستطیل خارج می شود. بسیاری از مستطیل ها با حداقل قیمت حرکت می کنند. در برخی موارد ، قیمت از محدوده خارج می شود و سپس دوباره شروع به رِنج زدن می کند.

مقاله بررسی جامع الگوی کف دو قلو و تفاوت آن با الگوی سقف دو قلو را از دست ندهید.

گام های معامله با الگوی مستطیل

حال که درباره الگوی (rectangle) و نحوه ایجاد آن در روند صعودی و نزولی صحبت کردیم، باید ببینیم چگونه میتوان با این الگو به معامله پرداخت و حتی در شرایطی که بازار دچار نوسانات تکراری و ثابت باشد، چگونه باید سودآوری مناسبی داشت.

-

مشخص کردن روند بازار

در اولین مرحله شما باید روند بازار را مشخص کنید و تشخیص دهید که بازار در وضعیت صعودی یا نزولی قرار دارد. هنگامی که روند بازار را تشخیص دهید، پیدا کردن الگوی مستطیل در تحلیل تکنیکال کار بسیار راحتی خواهد بود. برای پیدا کردن الگوی مستطیل شکل باید به دنبال سقف و کف قیمتی باشید. یعنی در هر کندل بالاترین و پایینترین میزان قیمت را مشخص کنید. اگر یک روند تکراری در میان قله و کف قیمتها مشاهده کردید، باید حدس زد که بازار در روند موردنظر دارای الگوی مستطیل شکل است.

همچنین راه دیگر پیدا کردن سقف و کف قیمتها، این است که بالاترین و پایینترین میزان قیمت را به موازات یکدیگر و در یک مسیر افقی مشاهده کنید. یک نکتۀ مهم را به خاطر داشته باشید که شما برای پیدا کردن الگوی (rectangle) نباید به دنبال کندلهای موازی یا یکسان باشید، بلکه بالاترین و پایینترین میزان قیمتها برای هر کندل باید با یکدیگر موازی باشد.

۲.پیدا کردن ناحیه شکست

پیدا کردن الگوی مستطیل روی نمودار، اولین مرحله و سادهترین کار برای معامله هنگام ایجاد این الگو است. مهمترین کاری که شما باید پس از پیدا کردن ناحیه شکست انجام دهید، این است که پیش بینی از وضعیت بازار داشته باشید. به زبان سادهتر باید بگوییم که در واقع شما باید حدس بزنید هنگامی که الگوی مستطیل به پایان رسید، ادامۀ وضعیت بازار به چه شکلی خواهد بود. یعنی روند بازار به شکل صعودی ادامه پیدا خواهد کرد یا به شکل نزولی ادامه خواهد داشت.

برای اینکه این موضوع را متوجه شوید، باید ناحیه شکست را پیدا کنید. اگر پس از اتمام الگوی مستطیل بازار حالت نزولی به خود بگیرد، شکست در ناحیه حمایت اتفاق میافتد. یعنی کف (rectangle) شکست خواهد شد. اما اگر پس از اتمام الگوی مستطیل بازار وضعیت صعودی به خود بگیرد، شکست در ناحیه مقاومت اتفاق میافتد. یعنی سقف مستطیل شکسته خواهد شد. پس از آن ادامه مسیر الگو به سمت بالا یا پایین است و ممکن است صعودی و نزولی باشد.

3.اطمینان از وضعیت روند

ممکن است الگوی مستطیل شکل در روند صعودی یا نزولی خود دچار شکست شود و تغییر مسیر دهد. اما گاهی اوقات تغییر مسیر در یک محدوده زمانی بسیار کوتاه اتفاق میافتد و ممکن است مجدد مسیر حرکت بازار، برعکس شود. به همین دلیل تا زمانی که از روند آیندۀ بازار مطمئن نشدهاید، باید برای ورود به معامله صبر کنید تا توقف کوتاه مدتی که هنگام شکست اتفاق افتاده بود برطرف شود.

سپس روند بازار در یک محدوده زمانی مطمئن برای شما مشخص شود. در نهایت اگر احساس کردید بازار وضعیت صعودی دارد، میتوانید به خرید سهام بپردازید و اگر احساس کردید بازار نزولی به خود گرفته است، بهتر است سهام خود را بفروشید.

مقاله معرفی کامل سایه کندل به همراه کاربرد آن در تحلیل تکنیکال را از دست ندهید.

تفاوت الگوی پرچم و الگوی مستطیل

الگوی پرچم نیز یکی دیگر از الگوهای کاربردی و مهم در بازار مالی است که میتواند وضعیت بازار را به طور کامل مشخص کند. الگوی پرچم و الگوی مستطیل تفاوتهای اساسی با یکدیگر دارند.

در الگوی مستطیل مشاهده میکنیم که بالاترین قیمت و پایینترین سطح قیمت برای هر کندل به موازات یکدیگر ایجاد میشود. در واقع یک مسیر افقی و ثابت را در الگوی (rectangle) دنبال میکنیم که شیب آن به هیچ وجه تغییر نمیکند و ثابت است. همین موضوع میتواند نشان دهندۀ ثابت شدن وضعیت بازار باشد.

اما در الگوی پرچم وضعیت این گونه نیست. در واقع بالاترین قیمت و پایینترین قیمت فقط در محدودههای خاصی از الگوی پرچم ثابت است. به یکباره ممکن است یک شیب تند در این الگو مشاهده کنیم و سقف و کف قیمتی دچار نوسان نشود و تغییر کند. شیبی که در الگوی پرچم ایجاد میشود، روندی مخالف روند اصلی دارد و این یکی از راههای تشخیص این الگو نیز خواهد بود.

نحوه تعیین حد ضرر و حد سود در الگوی مستطیل

یکی از نکات مهم هنگام معامله با الگوی مستطیل این است که شما از قبل حد سود و ضرر خود را مشخص کرده باشید. هنگامی که ناحیه شکست را در الگوی مستطیل مشخص کردید، باید ارتفاع (rectangle) را نیز تعیین کنید. در واقع ارتفاع مستطیل اختلاف بالاترین و پایینترین میزان قیمت در بازار میباشد. یک سمت مستطیل در ناحیه حمایت قرار گرفته است و یک سمت دیگر در ناحیه مقاومت قرار دارد.

بنابراین باید حد ضرر خود را در نقطهای قرار دهید که دقیقاً در فواصل بین ناحیه مقاومت و حمایت باشد. بهترین ناحیه برای تعیین حد ضرر طبق این مسئله میانه مستطیل یعنی وسط مستطیل خواهد بود. با استفاده از این روش شما تنها از ضرر کردن در هنگام ایجاد الگوی مستطیل جلوگیری میکنید. اما هدف بسیاری از تحلیلگران و تریدرهای حرفهای جلوگیری از ضرر کردن نیست. بلکه کسب سود در این بازار میباشد.

برای این که بتوانید سودآوری مناسبی در این نقطه از بازار داشته باشید، ابتدا نقطه ضرر خود را مشخص کنید و سپس هدف اولیه خود را به اندازه دو برابر نقطه ضرر تعیین کنید. این نقطه، نقطۀ سود شما خواهد بود. یعنی اگر مستطیل در یک ناحیه خاص بشکند، این شکست باید به اندازۀ ۲ برابر ارتفاع مستطیل ادامه پیدا کند تا شما به سود مناسبی دست پیدا کنید.

سخن پایانی

در این مقاله به طور کامل درباره الگوی مستطیل و ویژگیهای آن صحبت کردیم. این الگو شکل سادهای در نمودار بازار مالی دارد و با کمی دقت میتوان آن را به راحتی تشخیص داد. هنگام تشکیل این الگو بالاترین و پایینترین میزان قیمت در کندلها به موازات یکدیگر به شکل افقی ایجاد میشوند و هیچ گونه شیبی در (rectangle) مشاهده نخواهد شد. این موضوع میتواند نشان دهد که بازار وضعیت ثابت به خود گرفته است. احتمالاً در ادامه آن یک شکست قیمتی به وجود آمده و روند اصلی بازار مشخص خواهد شد.

منبع: patternswizard

سؤالات متداول الگوی مستطیل در تحلیل تکنیکال

یکی از الگوهای بازار مالی است که در آن بالاترین و پایینترین سطح قیمت برای چند کندل به موازات یکدیگر قرار دارند.

هنگام تشکیل این الگو بالاترین و پایینترین میزان قیمت در کندلها به موازات یکدیگر به شکل افقی ایجاد میشوند و هیچ گونه شیبی در مستطیل مشاهده نخواهد شد.

بالاترین قیمت و پایینترین قیمت فقط در محدودههای خاصی از الگوی پرچم ثابت است و در برخی قسمتها شیب تند وجود دارد اما در الگوی مستطیل اینگونه نیست.

حد ضرر خود را در نقطهای قرار دهید که دقیقاً در فواصل بین ناحیه مقاومت و حمایت باشد.

با تشخیص محل شکسته شدن الگو میتوان وضعیت بازار را پیش بینی کرد.