بیشتر معامله گران در این سطوح از ارزش اساسی دارایی اطمینان دارند ، بنابراین حجم معاملات به طور کلی بیش از حد معمول افزایش می یابد ، ادامه کار برای پایین آوردن یا بالا بردن قیمت برای معامله گران دشوارتر است.

بیشتر هدف های قیمتی یا سفارشات متوقف شده توسط سرمایه گذاران خرده فروشی یا بانک های سرمایه گذاری بزرگ در سطح قیمت با یک عدد گرد شده قرار می گیرند تا قیمت هایی مثل 50.06 دلار. از آنجایی که بسیاری از سفارشات در همان سطح قرار می گیرند ، این اعداد صحیح به عنوان موانع قیمتی قوی عمل می کنند. اگر تمام مشتریان یک بانک سرمایه گذاری سفارشات فروش را با هدف پیشنهادی مثلاً 55 دلار انجام دهند، جذب زیاد این خرید ها به تعداد زیادی خریدار نیاز دارد و بنابراین ، یک سطح مقاومت ایجاد می شود.

معامله گران می توانند از میانگین های متحرک به طرق مختلف استفاده کنند، مانند پیش بینی حرکت صعودی در هنگام عبور خطوط قیمت از یک میانگین متحرک اصلی یا برای خروج از معاملات در صورت افت قیمت به زیر میانگین متحرک.

هرچه خرید و فروش بیشتری در سطح قیمتی خاص اتفاق افتاده باشد، حمایت یا مقاومت آن قوی تر خواهد بود. دلیل این امر آن است که تریدر ها و سرمایه گذاران این سطح قیمت را می شناسند. وقتی فعالیت های شدید در حجم بالای معاملات اتفاق بیفتد و قیمت کاهش یابد، احتمالاً در صورت بازگشت قیمت به آن سطح فروش بیشتر خواهد شد. زیرا مردم خیالشان راحت تر است که معامله خود را در نقطه شکست قیمت انجام دهند تا حد ضرر.

مفاهیم حمایت و مقاومت در معاملات بدون شک دو مورد از مهمترین ویژگی های تحلیل تکنیکال هستند. در تجزیه و تحلیل الگو های نمودار ، این اصطلاحات توسط معامله گران برای اشاره به سطح قیمت در نمودار هایی استفاده می شود که تمایل دارند به عنوان مانع عمل کنند و تلاش می کنند جلوی جهت حرکت قیمت یک سهام را بگیرند.

در این مقاله به بررسی مفهوم سطوح مقاومت و حمایت در بورس پرداخته و با اصول اولیه آن ها آشنا می شویم . پس تا پایان ابن مقاله با من همراه باشید.

چکیده نکات مهم

- تحلیلگران تکنیکال از سطح حمایت و مقاومت برای شناسایی نقاطی در نمودار استفاده می کنند که در آن احتمال توقف یا تغییر روند فعلی وجود دارد.

- حمایت در جایی اتفاق می افتد که انتظار می رود روند نزولی به دلیل افزایش تقاضا متوقف شود.

- مقاومت در جایی رخ می دهد که انتظار می رود روند صعودی به دلیل افزایش عرضه به طور موقت متوقف شود.

- روانشناسی بازار نقش اصلی را بازی می کند؛ زیرا معامله گران و سرمایه گذاران تاریخچه قیمت را به یاد می آورند و نسبت به تغییر شرایط واکنش نشان می دهند تا حرکت آینده بازار را پیش بینی کنند.

- مناطق حمایت و مقاومت را می توان در نمودار ها با استفاده از خط روند و میانگین متحرک شناسایی کرد.

بررسی الگوهای قیمتی در تحلیل تکنیکال به همراه تصویر و به صورت مجزا

تعریف حمایت و مقاومت

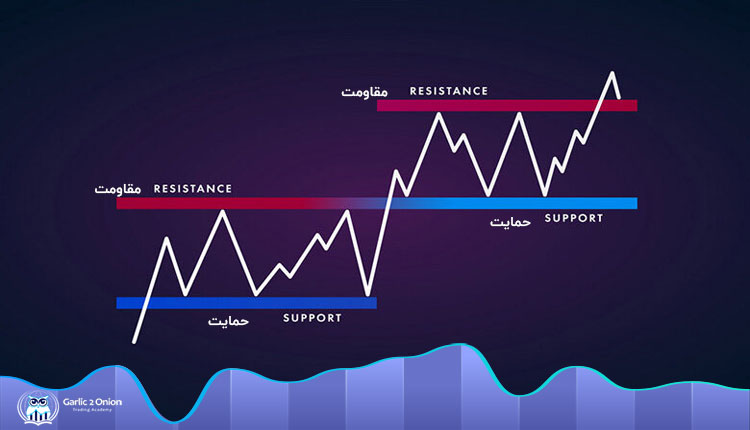

حمایت یک سطح قیمتی است که انتظار می رود به دلیل افزایش تقاضا یا تعداد خریداران، روند نزولی قیمت سهام متوقف شود. با کاهش قیمت دارایی ها یا اوراق بهادار ، تقاضا برای سهام افزایش می یابد ، بنابراین یک خط حمایتی ایجاد می شود. در حالی که ، مناطق مقاومت به دلیل علاقه فروشندگان به فروختن سهم ها هنگام افزایش قیمت بوجود می آیند.

هنگامی که یک منطقه یا سطحی از حمایت یا مقاومت شناسایی شد ، این سطح قیمت می تواند به عنوان نقاط ورود یا خروج مهمی باشد؛ زیرا با رسیدن قیمت به یک نقطه حمایت یا مقاومت ، یکی از این دو حالت پیش می آید: قیمت از سطح حمایت یا مقاومت پولبک می زند، یا سطح را شکسته و تا زمانی که به سطح حمایت یا مقاومت بعدی برسد به مسیر خود ادامه می دهد.

زمان بندی برخی معاملات بر اساس این باور است که مناطق حمایت و مقاومت شکسته نخواهند شد. اگر قیمت در مسیر اشتباهی حرکت کند ، می توان پوزیشن را با ضرر ناچیزی بست. و اگر قیمت در مسیر درست حرکت کند ، ممکن است تحرک قیمتی خوبی در انتظار سهام باشد.

اصول اولیه

بیایید مفهوم سطح حمایت و مقاومت را با یک نمونه بررسی کنیم. به عنوان مثال ، فرض کنید که جیمی در ماه های مارس و نوامبر در بورس سهام داشت و انتظار داشت ارزش سهام افزایش یابد.

جیمی متوجه شده است که قیمت در طول چندین ماه چندین بار بالاتر از 39 دلار نمی رود ، حتی اگر خیلی نزدیک به بالاتر از آن باشد. در این حالت ، معامله گران سطح قیمت نزدیک به 39 دلار را سطح مقاومت می دانند. همانطور که از نمودار زیر مشاهده می کنید ، سطح مقاومت نیز به عنوان یک سقف در نظر گرفته می شود.

سطح حمایت در خلاف جهت مقاومت قرار دارد. حمایت به قیمت های نمودار اشاره دارد که تمایل دارند با جلوگیری از پایین آمدن قیمت سهام ، مثل یک کف عمل کنند. همانطور که در نمودار زیر می بینید ، شناسایی سطح حمایت می تواند همزمان با یک فرصت خرید باشد؛ زیرا این سطح به طور کلی منطقه ای است که فعالان بازار ارزش آن را می بینند و شروع به افزایش دوباره قیمت ها می کنند.

خطوط روند

مثال های بالا نشان می دهد که یک سطح ثابت مانع از بالا یا پایین رفتن قیمت دارایی می شود. این مانع ایستا یکی از محبوب ترین اشکال حمایت یا مقاومت است ، اما قیمت دارایی های مالی به طور کلی به سمت بالا یا پایین روند. پس عجیب نیست که با گذشت زمان شاهد تغییر این موانع قیمتی باشیم. به همین دلیل است که هنگام یادگیری حمایت و مقاومت ، مفاهیم و خطوط روند مهم هستند.

هنگامی که بازار روند صعودی را طی می کند ، با کاهش سرعت پرایس اکشن ، سطح مقاومت شکل می گیرد . این امر در نتیجه عدم سودآوری یک سهام یا عدم اطمینان کوتاه مدت اتفاق می افتد. پرایس اکشن حاصل تحت تأثیر افت اندک در قیمت سهام قرار می گیرد و یک سقف کوتاه مدت ایجاد می کند.

از سوی دیگر ، هنگامی که بازار روند نزولی را طی می کند ، معامله گران شاهد یک سری قله های نزولی هستند و سعی می کنند این قله ها را با خط روند به هم متصل کنند.

حمایت یا مقاومت سطح مشخص شده ، چه با خط روند یا از طریق روش دیگری کشف شود ، به هر میزانی که قیمت در طول تاریخ قادر به رد شدن از آن نبوده، قوی تر تلقی می شود. بسیاری از معامله گران تکنیکال از سطح حمایت و مقاومت شناسایی شده خود برای انتخاب نقاط ورود یا خروج استراتژیک استفاده می کنند. زیرا این مناطق اغلب قیمت هایی را نشان می دهند که بیشترین تأثیر را در جهت دارایی دارند. بیشتر معامله گران در این سطوح از ارزش اساسی دارایی اطمینان دارند ، بنابراین حجم معاملات به طور کلی بیش از حد معمول افزایش می یابد ، ادامه کار برای پایین آوردن یا بالا بردن قیمت برای معامله گران دشوارتر است.

نکته : بر خلاف فعالان اقتصادی منطق گرا که از مدل های مالی استفاده می کنند ، معامله گران و سرمایه گذاران واقعی انسان هایی احساساتی هستند که مرتکب اشتباه می شوند. در حقیقت اگر همه مردم منطقی عمل می کردند ، سطح حمایت و مقاومت در عمل بی فایده بود!

اعداد گرد شده ( اعداد صحیح)

یکی دیگر از ویژگی های مشترک حمایت و مقاومت این است که قیمت یک دارایی ممکن است برای عبور از یک عدد صحیح مانند 50 یا 100 دلار برای هر سهم مشکل داشته باشد. بیشتر معامله گران بی تجربه وقتی که قیمت به تعداد کل آن ها برسد تمایل به خرید یا فروش دارایی ها دارند؛ زیرا به احتمال زیاد احساس می کنند سهام در چنین سطوحی نسبتاً ارزش گذاری شده است.

بیشتر هدف های قیمتی یا سفارشات متوقف شده توسط سرمایه گذاران خرده فروشی یا بانک های سرمایه گذاری بزرگ در سطح قیمت با یک عدد گرد شده قرار می گیرند تا قیمت هایی مثل 50.06 دلار. از آنجایی که بسیاری از سفارشات در همان سطح قرار می گیرند ، این اعداد صحیح به عنوان موانع قیمتی قوی عمل می کنند. اگر تمام مشتریان یک بانک سرمایه گذاری سفارشات فروش را با هدف پیشنهادی مثلاً 55 دلار انجام دهند ، جذب زیاد این خرید ها به تعداد زیادی خریدار نیاز دارد و بنابراین ، یک سطح مقاومت ایجاد می شود.

میانگین متحرک

بیشتر معامله گران از قدرت اندیکاتور های مختلف تکنیکال مثل میانگین متحرک برای پیش بینی حرکت کوتاه مدت در آینده استفاده می کنند ، اما این معامله گران هرگز به توانایی این ابزار برای شناسایی سطح حمایت و مقاومت کاملاً پی نمی برند. همانطور که در نمودار زیر مشاهده می کنید ، میانگین متحرک خطی است که دائماً در حال تغییر بوده و داده های قیمت گذشته را هموار می کند و در عین حال به معامله گر اجازه می دهد نقاط حمایت و مقاومت را شناسایی کند. توجه داشته باشید که چگونه قیمت دارایی در روند صعودی نقطه حمایتی را در میانگین متحرک پیدا می کند و هنگامی که روند نزولی است چگونه به عنوان یک نقطه مقاومتی عمل می کند. در این میان اندیکاتور مووینگ اوریج یا میانگین متحرک را میتوان پایهایترین اندیکاتورها بهحساب آورد.

معامله گران می توانند از میانگین های متحرک به طرق مختلف استفاده کنند ، مانند پیش بینی حرکت صعودی در هنگام عبور خطوط قیمت از یک میانگین متحرک اصلی یا برای خروج از معاملات در صورت افت قیمت به زیر میانگین متحرک.

سایر اندیکاتور ها

در تجزیه و تحلیل تکنیکال ، شاخص های زیادی برای شناسایی موانع پرایس اکشن های آینده ساخته شده است. این شاخص ها در ابتدا پیچیده به نظر می رسند و استفاده موثر از آن ها اغلب به تمرین و تجربه نیاز دارد.

“نسبت طلایی” مورد استفاده در توالی فیبوناچی ، و همچنین به طور مکرر در طبیعت و ساختار اجتماعی قابل مشاهده است.

به عنوان مثال ، ابزار فیبوناچی اصلاحی مورد علاقه بسیاری از معامله گران کوتاه مدت است؛ زیرا به وضوح سطوح حمایت و مقاومت را مشخص می کند. استدلال در مورد نحوه محاسبه این اندیکاتور برای سطوح مختلف حمایت و مقاومت از حوصله این مقاله خارج است ، اما در شکل بالا توجه کنید که چگونه سطوح مشخص شده (خطوط نقطه ای) موانع کوتاه مدتی برای قیمت هستند.

بررسی اهمیت مناطق

به یاد دارید که چگونه از اصطلاحات “کف” برای حمایت و “سقف” برای مقاومت استفاده کردیم؟ یک خانه را در نظر بگیرید که سهام به عنوان یک توپ لاستیکی که بین سقف و کف اتاق در آن در حال پرش است. این سقف در واقع همان نقطه مقاومت و کف اتاق به عنوان نقطه حمایت در نظر گرفته می شود.

گاهی اوقات هنگامی که قیمت سعی در افزایش قیمت داشته باشد سطح حمایتی قبلی به سطح مقاومت تبدیل می شود و برعکس ، با کاهش موقت قیمت ، سطح مقاومت به یک سطح حمایت تبدیل می شود.

نمودار های قیمت به معامله گران و سرمایه گذاران اجازه می دهد تا مناطق حمایت و مقاومت را به صورت بصری شناسایی کنند ، و آن ها سرنخی در مورد اهمیت این سطح قیمت ها ارائه می دهند. به طور خاص ، آن ها به موارد زیر دقت می کنند:

تعداد برخورد ها

هر چند بار که قیمت یک ناحیه حمایت یا مقاومت را لمس می کند ، این سطوح به طرز قابل توجهی بیشتر می شوند. هنگامی که قیمت ها از سطح حمایت یا مقاومت مقاومت می کنند ، خریداران و فروشندگان بیشتری متوجه این سطوح می شوند و تصمیمات معاملات خود را بر اساس این سطوح قرار می دهند.

پیش بینی حرکت قیمت

مناطق حمایتی و مقاومتی قبل از آن که با پیشرفت های صعودی یا افت روبرو شوند احتمالاً بیشتر قابل توجه خواهند بود. به عنوان مثال ، یک روند صعودی با پیشروی سریع و شیب تند با رقابت و اشتیاق بیشتری روبرو خواهد شد و ممکن است با برخورد به سطوح مقاومت آرام گرفته و از شیب آن کاسته شود. این مثال خوبی از نحوه روانشناسی بازار است که اندیکاتور های تکنیکال را هدایت می کند .

حجم معاملات در برخی از قیمت ها

هرچه خرید و فروش بیشتری در سطح قیمتی خاص اتفاق افتاده باشد ، حمایت یا مقاومت آن قوی تر خواهد بود. دلیل این امر آن است که تریدر ها و سرمایه گذاران این سطح قیمت را می شناسند. وقتی فعالیت های شدید در حجم بالای معاملات اتفاق بیفتد و قیمت کاهش یابد ، احتمالاً در صورت بازگشت قیمت به آن سطح فروش بیشتر خواهد شد. زیرا مردم خیالشان راحت تر است که معامله خود را در نقطه شکست قیمت انجام دهند تا حد ضرر.

زمان

اگر سطح به طور منظم در مدت زمان طولانی آزمایش شده باشد ، مناطق حمایت و مقاومت قابل توجه تر می شوند.

مقاله استراتژی مولتی تایم فریم چگونه است؟ را بخوانید.

سخن نهایی

سطوح حمایت و مقاومت یکی از مفاهیم کلیدی مورد استفاده تحلیل گران تکنیکال است و اساس طیف گسترده ای از ابزار های تجزیه و تحلیل تکنیکال را تشکیل می دهد. اصول حمایت و مقاومت شامل یک سطح حمایت می باشد که می توان آن را کف قیمت تحت معاملات و سطح مقاومت را سقف آن دانست. قیمت ها کاهش می یابند و سطح حمایت را لمس می کنند که یا آن را حفظ کرده و قیمت به بالا برگردانده می شود ، یا سطح حمایت از بین رفته و قیمت کاهش می یابد و احتمالاً این کاهش در قسمت پایین تا سطح حمایت بعدی ادامه می یابد.

تعیین سطح حمایت در آینده می تواند بازده استراتژی کوتاه مدت سرمایه گذاری را به شدت بهبود بخشد؛ زیرا به معامله گران تصویری دقیق از اینکه چه سطح قیمتی باید قیمت یک اوراق بهادار را افزایش دهد ، می دهد. در عین حال، پیش بینی سطح مقاومت می تواند سودمند باشد؛ زیرا این یک سطح قیمت است که نشان دهنده منطقه ای است که سرمایه گذاران تمایل زیادی به فروش اوراق بهادار دارند. همانطور که در بالا ذکر شد ، هنگام شناسایی سطوح حمایت و مقاومت ، چندین روش مختلف برای انتخاب وجود دارد ، اما بدون در نظر گرفتن روش ، از حرکت قیمت دارایی اساسی در یک جهت خاص جلوگیری می کند.

در حالی که ردیابی سطح حمایت و مقاومت در نمودار نسبتاً آسان است ، برخی از سرمایه گذاران آن ها را به طور کامل رد می کنند؛ زیرا این سطوح براساس حرکت قیمت گذشته است و هیچ اطلاعات واقعی در مورد آنچه در آینده رخ خواهد داد ارائه نمی دهند.