معاملهگران برای تجزیه و تحلیل سودآوری بالقوه یک معامله از چندین و چند الگوی نموداری استفاده میکنند تا اطلاعات خوبی درباره بازگشت روند یا ادامه آن بهدست بیاورند. الگوی کندل ستاره صبحگاهی و شامگاهی دو مورد از رایجترین الگوهاست که به زبان ساده «عصای دست معاملهگران» محسوب میشود. در ادامه هر آنچه باید درباره این دو الگو بدانید، از جمله نحوه تشکیل آنها و فوتوفنهای معاملهگری با این دو الگو را به شما میآموزیم. همراه ما باشید.

فهرست عناوین مقاله :

- تعریف کامل ستاره صبح (الگوی صعودی – Morning Star)

- الگوی ستاره صبحگاهی چه زمانی تشکیل میشود؟

- نحوه شناسایی الگوی ستاره صبحگاهی (پایان یک روند نزولی)

- تعریف کامل ستاره شامگاهی (الگوی نزولی – Evening Star)

- الگوی ستاره شامگاهی چه زمانی تشکیل میشود؟

- نحوه شناسایی ستاره شامگاهی در نمودارهای فارکس

- چطور با الگوی کندل ستاره صبحگاهی و شامگاهی ترید کنیم؟

- قدرت الگوهای Morning Star و Evening Star

- دلیل اهمیت الگوی کندل ستاره صبحگاهی و شامگاهی

- الگوی کندل ستاره صبحگاهی و شامگاهی چقدر قابل اعتماد است؟

- ضعفهای الگوی کندل ستاره صبحگاهی و شامگاهی

- الگوی کندل ستاره صبحگاهی و شامگاهی چه فرقی دارند؟

- کلام آخر

تعریف کامل ستاره صبح (الگوی صعودی – Morning Star)

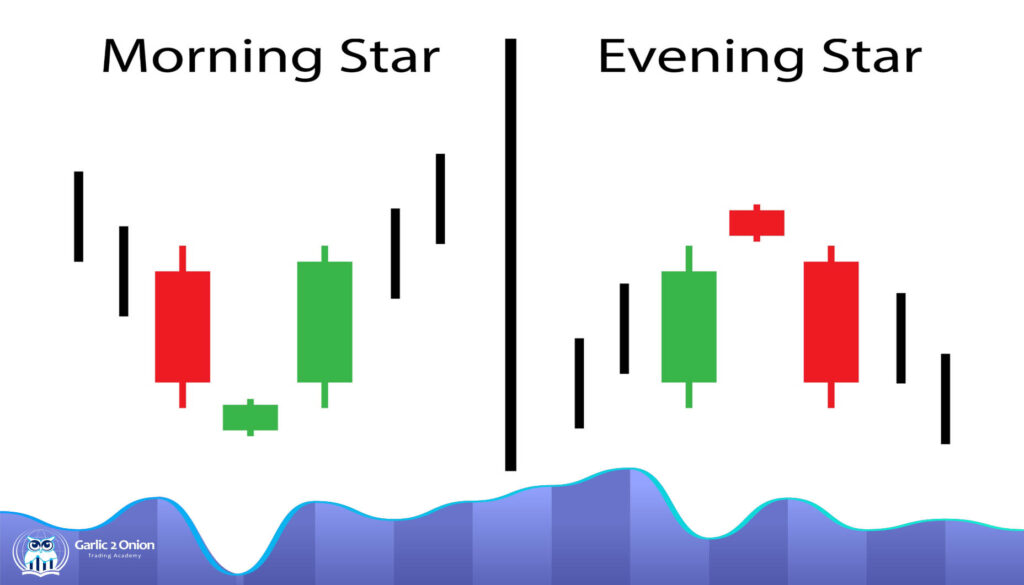

ستاره صبحگاهی یک الگوی بازگشتی صعودی است که از سه کندل یا میله متوالی تشکیل می شود. اولین کندل قرمزرنگ و بدنه آن نسبتا بزرگ است. بعد از آن یک کندل فرفره یا دوجی خارج از بدنه کندل اول تشکیل میشود. البته لازم نیست این کندل همیشه خارج از بدنه کندل اول باشد؛ امکان دارد در بخش سایه (Shadow) کندل ایجاد شود.

ستاره اول نشانه ضعف در بازار است؛ چون نشان میدهد فروشندگان نتوانستهاند قیمت را نسبت به دوره قبل پایینتر بیاورند و کندل سوم این ضعف را تائید میکند. رنگ کندل سبز یا سفید است و بهخوبی در بدنه کندل اول بسته میشود.

- شمع نزولی دوره اول نشاندهنده کاهش مداوم قیمت است؛

- شمع دوره دوم کمی کوچکتر است و یک افت ملایم را نشان میدهد؛

- شمع صعودی بزرگ در دوره سوم گویای بازه قیمت بالاتر از دوره قبلی است و تقریبا به موازات میانه کندل اولیه به پایان میرسد.

الگوی ستاره صبحگاهی چه زمانی تشکیل میشود؟

الگوی ستاره صبحگاهی بهطور معمول در سطوح حمایتی مهم یا در انتهای یک روند نزولی ایجاد میشود. این الگو داستانی در مورد بازار نشان میدهد که در آن خریداران در روز اول فعالانه معامله باز میکنند، روز دوم با یک شکاف نزولی باز میشود که نشان میدهد فروشندگان فعال و تهاجمی هستند؛ با این حال در پایان روز بهسختی کف جدیدی ثبت میکنند و نشان میدهند که مومنتوم خود را از دست دادهاند. این اولین نشانه تشکیل یک الگوی ستاره صبحگاهی است. در مرحله بعد یک کندل قدرتمند صعودی تشکیل میشود که افت قیمت روز دوم را جبران میکند.

مقاله معرفی و آموزش کامل الگوی گن (GANN) در تحلیل تکنیکال را از دست ندهید.

نحوه شناسایی الگوی ستاره صبحگاهی (پایان یک روند نزولی)

اما بپردازیم به اینکه الگوی ستاره صبحگاهی را چطور روی نمودار شناسایی کنیم.

در مرحله اول باید یک روند نزولی بیابید و پایینترین کفهای نمودار را بشناسید. پایینترین کف نشاندهنده آخرین تلاشهای روند نزولی است و ممکن است روند از همین نقاط برگردد. لازم نیست منتظر تایید سطوح پشتیبان باشید. به محض اینکه قیمت به سطوح حمایت رسید، نظارت را شروع کنید.

در تصویر بالا حرکت نزولی قیمت و برخورد به سطح حمایت افقی را میبینیم و میتوانیم پیشبینی کنیم که قیمت تا حد امکان ریزش داشته است. اینجا محل خوبی برای تشکیل الگوی ستاره صبحگاهی است و امکان رشد قیمت وجود دارد.

تعریف کامل ستاره شامگاهی (الگوی نزولی – Evening Star)

ستاره شامگاهی یک الگوی بازگشتی نزولی است که از احتمال بازگشت یک روند صعودی خبر میدهد. این الگو نیز از سه کندل تشکیل میشود که اولین آنها سبز یا سفید است و بدنه نسبتا بزرگی دارد. سپس یک کندل دوجی یا فرفره خارج از بدنه کندل و گاهی در محدوده سایه کندل اول تشکیل خواهد شد.

اولین کندل نشانه ضعف در بازار است؛ چراکه نشان میدهد خریداران نتوانستهاند قیمت را نسبت به پایان دوره قبل بالاتر ببرند. کندل آخر که به رنگ قرمز یا تیره است و در محدوده بدنه کندل اول تشکیل میشود، این ضعف را تائید میکند.

- کندل صعودی اول نشاندهنده رشد مداوم قیمتها است؛

- کندل دوم کمی کوچکتر است و یک رشد ملایم را نشان میدهد؛

- کندل نزولی سوم گویای افت بازه قیمت نسبت به دوره قبل است و تقریبا به موازات میانه کندل اولیه به پایان میرسد.

برای آشنایی بیشتر با نمودار لگاریتمی و تفاوت آن با مقیاس خطی این مقاله را مطالعه نمایید.

الگوی ستاره شامگاهی چه زمانی تشکیل میشود؟

کندل صعودی بزرگ نتیجه فشار خرید بسیار زیاد در بازار و تداوم روند صعودی فعلی است. در این مرحله معاملهگر باید فقط به دنبال معاملات خرید لانگ (Long) باشد؛ چرا که هنوز شواهدی مبنی بر بازگشت قیمت وجود ندارد. کندل دوم یک شمع کوچک یا دوجیشکل است، خستگی روند صعودی را بهوضوح نشان میدهد. فرقی نمیکند این کندل نزولی باشد یا صعودی؛ در هر حالت از بلاتکلیفی بازار خبر میدهد.

در مرحله بعد یک کندل نزولی بزرگ تشکیل میشود که اولین نشانه واقعی فشار فروش در بازار است و از شروع یک روند نزولی جدید خبر میدهد. در نهایت پس از یک بازگشت موفقیت آمیز قیمت، معاملهگران شاهد کفهای جدیدتر بازار خواهند بود.

نحوه شناسایی ستاره شامگاهی در نمودارهای فارکس

برای شناسایی الگوی ستاره شامگاهی روی نمودار باید اول عملکرد قیمت قبلی و محل احتمالی تشکیل الگو در روند را پیدا کنید. یک روند صعودی بیابید و بالاترین سقف آن را پیدا کنید. در تصویر فوق منظور از بالاترین سقف روند صعودی را میبینیم. در جریان این روند قیمت تمام تلاش خود را به کار بسته و زمانی که به یک خط مقاومت افقی برخورد میکند، ممکن است از همین نقطه بازگردد.

چطور با الگوی کندل ستاره صبحگاهی و شامگاهی ترید کنیم؟

معاملهگرانی که تجربه استفاده از الگوی کندل ستاره صبحگاهی و شامگاهی را دارند، خوب میدانند باید مراقب روندهای صعودی و نزولی بازار باشند. چون همانطور که گفتیم، این الگو در انتهای همین روندها تشکیل میشود. بعد از تشکیل الگوی ستاره صبحگاهی معاملهگر میتواند در کندل بعدی معامله لانگ (Long) و در صورت تشکیل ستاره شامگاهی، در کندل بعدی معامله شورت (Short) باز کند. هدف معامله سطوح یا مناطق مقاومت و حمایت قبلی و حد ضرر بالاتر از سقف یا پایینتر از کف اخیر خواهد بود.

البته معاملهگران محافظهکار معمولا کمی صبر میکنند تا ببینند آیا حرکت قیمت واقعا در جهت ریزش است یا خیر. از آنجا که در بازارهای مالی هیچگونه تضمینی وجود ندارد، معاملهگر باید مدیریت ریسک درست و هوشمندانهای داشته و در عین حال نسبت ریسک به پاداش مثبتی برای استراتژی معاملاتی خود داشته باشد.

مقاله معرفی و بررسی کامل الگوی جهش گربه مرده (Dead Cat Bounce) را از دست ندهید.

قدرت الگوهای Morning Star و Evening Star

همترین شاخص سنجش قدرت الگوی کندل ستاره صبحگاهی و شامگاهی، حجم آنها است. معاملهگران بیشتر بهدنبال افزایش حجم در سه کندل الگو میگردند و چنانچه حجم بالای سومین کندل الگو را مشاهده کنند، آن را یک تاییدیه برای بازگشت روند میبینند؛ حتی اگر سایر اندیکاتورها خلاف آن این مسئله نشان دهند.

به این نکات دقت کنید:

- هر چه بدنه کندلها طولانیتر باشد، قدرت بازگشت روند بیشتر است.

- اگر بین شمع اول و دوم فاصله زیادی وجود داشته باشد (بلاتکلیفی)، احتمال برگشت بازار افزایش مییابد.

- هر چه شمع آخر نسبت به شمع اول بالاتر (ستاره صبحگاهی) یا پایینتر (ستاره شامگاهی) باشد، احتمالا قیمت با قدرت بیشتری برمیگردد.

دلیل اهمیت الگوی کندل ستاره صبحگاهی و شامگاهی

مهمترین کاربرد الگوی کندل ستاره صبحگاهی و شامگاهی برای معاملهگران، شناسایی محل تغییر روند است. بهخصوص اگر از اندیکاتورهای دیگر بهعنوان پشتیبان استفاده شود، اهمیت و قدرت این الگو چند برابر بیشتر میشود.

معاملهگران با شکلگیری الگوی ستاره صبحگاهی، موقعیتهای خرید باز میکنند و تا زمانی که نشانهای از بازگشت بازار مشاهده نشود، این روند را دنبال میکنند. از طرفی الگوی ستاره شامگاهی به معاملهگر میگوید که قیمت دارایی در آینده نزدیک رو به سقوط است.

توجه کنید که این دو الگوی کندل استیک فورا شکل نمیگیرند و تکمیل آنها به اندازه سه دوره (کندل) زمان میبرد.

الگوی کندل ستاره صبحگاهی و شامگاهی چقدر قابل اعتماد است؟

نرخ موفقیت الگوی کندل ستاره به روند قیمت، نحوه شکلگیری کندلها و احساسات بازار بستگی دارد. معاملهگران به کرات از این الگوها در استراتژیهای معاملاتی خود استفاده میکنند؛ چون با اطلاعاتی که همین سه کندل ساده درباره موفقیت یا شکست خریداران و فروشندگان در بازار میدهد، بهراحتی میتوانند حرکت قیمت در آینده را حدس بزنند. با این حال هیچ الگویی نمیتواند سود صددرصدی در این بازار پرنوسان را تضمین کند. بنابراین همیشه توصیه میشود معاملهگران از ابزارهای دیگر به عنوان تائیدیه استفاده کنند.

مقاله آموزش اندیکاتور کانال کلتنر Keltner channel را از دست ندهید.

ضعفهای الگوی کندل ستاره صبحگاهی و شامگاهی

اگرچه الگوی کندل ستاره صبحگاهی و شامگاهی از جمله پرکاربردترین الگوهای نموداری محسوب میشوند، این دو محدودیتهایی هم دارند که دانستن آنها برای همه معاملهگران واجب است. برخی از این ضعفها عبارتاند از:

- پیداکردن این این الگوها در نمودار قیمت دارایی دشوار است و صبر و مهارت زیادی میطلبد.

- اگر جهت روند قبل از تشکیل سه کندل تغییر دهد، فرصت معامله از دست میرود.

- هیچ تضمینی وجود ندارد. حتی اگر تمام قوانین را رعایت کنید، امکان اینکه بازگشت روند اتفاق نیافتد، وجود دارد.

الگوی کندل ستاره صبحگاهی و شامگاهی چه فرقی دارند؟

در جدول زیر تفاوتهای این دو الگو را به زبان ساده مشاهده میکنیم:

| ستاره صبحگاهی | ستاره شامگاهی |

| در انتهای یک روند نزولی ظاهر میشود. | در انتهای یک روند صعودی ظاهر میشود. |

| نشان میدهد فروشندگان شکست خوردهاند و خریداران بر بازار تسلط دارند. | نشان میدهد خریداران شکست خوردهاند و فروشندگان بر بازار تسلط دارند. |

| الگوی ستاره صبحگاهی روی یک حمایت مهم، زمان مناسبی برای بازکردن موقعیت خرید است. | الگوی ستاره شامگاهی روی یک مقاومت مهم، زمان مناسبی برای بازکردن موقعیت فروش است. |

کلام آخر

الگوی کندل ستاره صبحگاهی و شامگاهی از جمله شاخصهای فنی قابل اعتماد هستند که بازگشت بازار بعد از یک روند صعودی یا نزولی طولانیمدت را نشان میدهد. اگرچه این دو از پرکاربردترین الگوهای بازار و محبوبترین ابزارهای معاملهگران محسوب میشوند، از آنجایی که بازار کریپتوکارنسی پر از نوسانهای لحظهای است و تغییر ناگهانی جهت حرکت بازار میتواند در یک ثانیه اتفاق بیفتد، معاملهگران باید از یک استراتژی مدیریت ریسک یکپارچه پیروی کنند.

پیشنهاد میکنیم همیشه پیشبینیهای الگوهای نموداری را به کمک سایر اندیکاتورهای تحلیل تکنیکال مثل شاخص قدرت نسبی (شاخص RSI) تأیید کنید و بعد موقعیت معاملاتی خود را باز کنید.

امیدواریم بعد از مطالعه این راهنما درک کاملی از الگوهای ستاره صبحگاهی و شامگاهی بهدست آورده باشید و اگر شما عزیزان اطلاعات بیشتری در این باره دارید، خواهشمندیم نظراتتان را با ما در میان بگذارید.

منبع : moneycontrol