چرا تورم یک محرک بزرگ بازار است

فدرال رزرو بر دستور ثبات قیمت خود متمرکز است تا تورم را کاهش دهد. نگرانی اصلی آن برای رأی دهندگانی است که به سمت انتخابات میان دوره ای می روند. در حالی که با انتشار داده های CPI صندوق های رای بسته می شود، اما اثر افزایش قیمت ها بر اقدامات بانک مرکزی باقی می ماند.

اشتغال کامل دومین ماموریت فدرال رزرو است و با افزایش قابل توجه 261000 شغل در ماه اکتبر، تمرکز بر تورم است. علاوه بر این، گزارش حقوق و دستمزد غیرکشاورزی نشان داد که دستمزدها با افزایش ماهانه 0.4 درصدی بر فشارهای تورمی افزوده است.

سه انتشار گذشته شاخص CPI واکنش شدیدی از جانب بازار را نسبت به دادههای ماه جولای و سقوط در دو ماه بعد ایجاد کرد. دلیلی وجود ندارد که این بار انتظار نتیجه متفاوتی داشته باشیم، به خصوص که نقدینگی کاهش یافته است. فدرال رزرو به عنوان بخشی از سیاست های انقباضی خود، سرمایه خود را از بازارها خارج می کند.

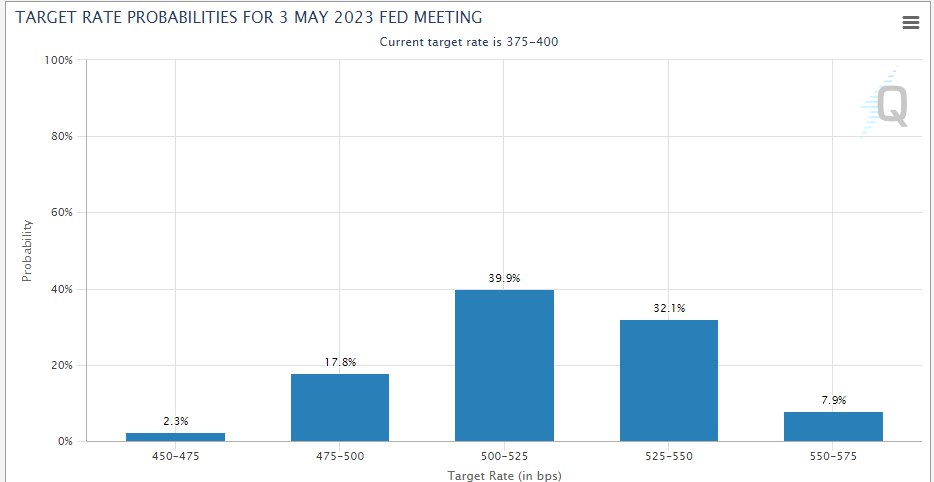

بانک مرکزی آمریکا در آخرین تصمیم خود، نرخ بهره را %0.75 افزایش داد و به 3.75 الی 4 درصد رساند. جروم پاول، رئیس فدرال رزرو و همکارانش قول دادند که با افزایش قیمت ها مبارزه کنند و به اوج نرخ بهره بالاتری دست یابند. لازم به ذکر است که سطح پایانی نرخ بسیار به تورم بستگی دارد.

نرخ پایانی با توجه به بازارهای اوراق قرضه حدود 5 درصد است:

آنچه بازارها انتظار دارند

از آنجایی که بانک مرکزی تأثیر محدودی بر انرژی و اقلام غذایی بی ثبات و جهانی دارد، بر تورم اساسی تمرکز می کند. شاخص CPI خالص در دو ماه گذشته %0.6 افزایش یافته است و تقویم اقتصادی انتظار دارد اینبار با کاهش اندک %0.5 منتشر شود. در حالی که تورم خالص سالانه در ماه گذشته به 6.6 درصد رسید که بالاترین رقم در 40 سال گذشته بود، تمرکز بر روی انتشار ماهانه است که باید تأثیر انقباض سیاست فدرال رزرو را نشان دهد.

مانهایم (Manheim) از کاهش شدید و دو رقمی قیمت خودروهای دست دوم خبر داد. از سوی دیگر افزایش قیمت اجاره بها با تاخیر همراه است. مسکن نزدیک به یک سوم تورم خالص را تشکیل می دهد و همچنان در حال افزایش است.

سه سناریو

1) انتشار شاخص CPI طبق انتظارات: افزایش ماهانه %0.5 همچنان نشان دهنده افزایش سالانه بیش از %6 است که به طور قابل توجهی بالاتر از هدف 2 درصدی بانک است. اینجاست که وضعیت بازار مطرح می شود.

چین به طور مداوم شایعات مربوط به کاهش سیاست های کووید صفر خود را رد کرده است، و با هر بار رد رسمی این موضوع، به نظر می رسد سرمایه گذاران آن را باور می کنند. به نظر می رسد شعار بازار این است که “هرگز شایعه ای را تا زمانی که رسما تکذیب نشود باور نکنید”.

علاوه بر این به نظر می رسد واکنش مثبت بازار در واکنش به حقوق و دستمزدهای غیرکشاورزی در روز جمعه نیز تأثیر گذار باشد. افزایش شدید مشاغل و دستمزدها در ابتدا برای تقویت دلار آمریکا کافی به نظر می رسید، اما این کار ادامه پیدا نکرد. چراکه افزایش 3.7 درصدی نرخ بیکاری ممکن است عاملی برای جذب فروشندگان دلار باشد.

بنابراین، یک انتشار 0.5 درصدی شاخص خالص CPI، که نشان میدهد تورم اساسی همچنان بالا است، برای سقوط سهام یا نوسان دلار کافی نیست. بلکه بازارها متزلزل خواهند شد و شاید به دنبال شگفتی در انتشار سالانه باشند. تحلیلگران انتظار دارند پس از مدتی، سهام را افزایش و دلار را به سمت پایین سوق دهد.

2) انتشار کمتر از حد انتظار: ما در ابتدا فکر می کردیم که افزایش ماهانه %0.4 رقم مورد انتظار خواهد بود، زیرا نشان دهنده انتشار سطح سالانه حدود %5 است. با این وجود، رفتار اخیر بازار ما را متقاعد کرده است که انتشار 0.4 درصد بازارها را شاد می کند. انتشار 0.3 درصد حتی خوشحال کننده تر خواهد بود چراکه سه ماه پیش باعث صعود شدیدی شد.

در صورت وقوع این سناریو ممکن است فدرال رزرو پس از پایان انتخابات و ضعیفتر شدن فشار سیاسی، در مورد کاهش نرخهای بهره صحبت کند. دبرای مشاهده تورم قابل ملاحظه کمتر، دارایی های امن باید ثابت بمانند و اقلام خارج از صنعت خودرو باید از تخفیف های جمعه سیاه اولیه محتمل زیان بشوند. همچنین دلار روند نزولی خود را افزایش می دهد و همه چیز برای “رالی بابا نوئل” آماده می شود.

3) انتشار بالاتر از حد انتظار: انتشار مجدد %0.6 مانند دو ماه گذشته یا رسیدن به اوج سالانه 0.7 درصدی همانطور که در ماه ژوئن مشاهده شد، به بازارها ضربه می زند. این امر امید سرمایهگذاران را برای کاهش نرخ نهایی از بین می برد و شانس پنجمین افزایش متوالی 0.75 درصدی نرخ بهره در ماه دسامبر را افزایش می دهد. در چنین سناریویی، سهام دوباره سقوط می کند و دلار مجددا صعود می کند.