بازارهای مالی قمارگونه عمل نمیکنند. اینجا همهچیز حساب و کتاب دارد و طبق سیستم مشخصی حرکت میکند. معاملهگران آگاه با همین دانش جزئی ثروت زیادی از این بازارها بهدست میآورند؛ در حالی که سرمایهگذاران جدید مدام فریب حرکات دستکاریشده را میخورند و با انتخاب نقاط ورود و خروج اشتباه، حسابی ضرر میکنند. الگوی سایفر یکی از الگوهای هارمونیک معاملهگران است که شاید خیلی شناختهشده نباشد، اما با کمک به شناسایی نقاط ورود و خروج بازار، سرمایه معاملهگر را نجات میدهد. طوری که با حداقل ریسک ممکن، سود قابل توجهی در بازار به دست بیاورد.

در ادامه این مقاله همراه ما باشید تا مفصل درباره این الگو صحبت کنیم و ببینیم چطور باید با آن اقدام به معاملهگری کنیم.

الگوی هارمونیک سایفر

الگوی هارمونیک سایفر یک الگوی پنج موجی است که نسبت فیبوناچی را دنبال میکند. ساختار این الگو به گونهای است که نسبت ریسک به ریوارد بالایی دارد و روانشناسی پشت الگو این است که روند قیمت بعد از دو صعود، بازمیگردد و سقوط میکند. این یعنی در نگاه اول الگوی سایفر نشانهای از بازگشت روند است؛ اما در حقیقت چیزی جز تلهای برای معاملهگران خرد بازار نیست. اتفاقی که در واقعیت میافتد این است که روند قیمت به جای بازگشت، سقف جدید ثبت میکند تا حد ضرر معاملهگر فعال شود که نتیجهای جز ضرر برای معاملهگر ندارد.

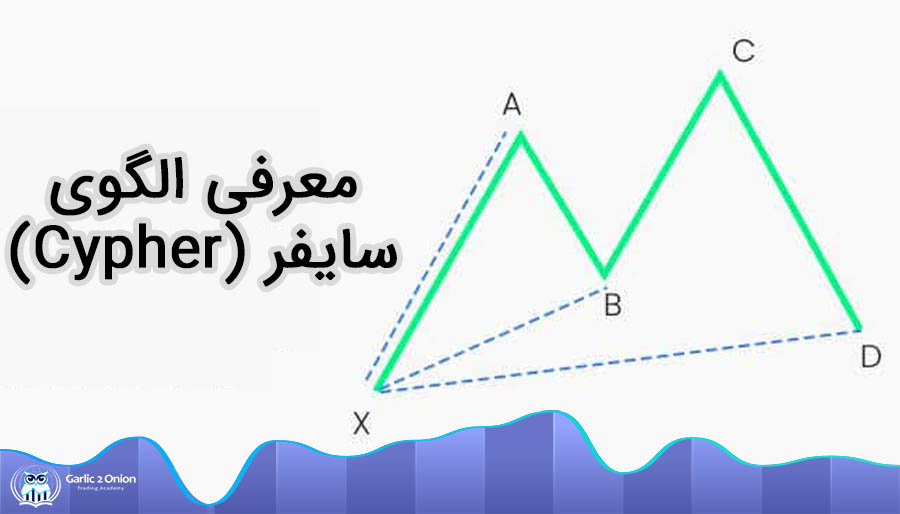

معمولاً معاملهگران از پنج حرف X، A، B، C و D- برای شناسایی نقاط اتصال الگوی Cypher استفاده میکنند. این نقاط با چهار موج که با نسبتهای فیبوناچی اندازهگیری شدهاند، به هم وصل میشوند. در دو الگوی صعودی و نزولی سایفر که معمولا معکوس یکدیگر هستند، نقطه X در بازار نزولی سقف الگو و در بازار نزولی کف الگو خواهد بود.

اگرچه یادگیری و تسلط بر تمام الگوهای هارمونیک زمانبر است؛ با این حال بینش قابل اعتمادی در مورد تغییرات قیمت بازار در اختیار معاملهگر قرار میدهند.

قوانین الگوی سایفر هارمونیک

برای تشکیل این الگو روی نمودار قیمت، قوانین سادهای وجود دارد که باید از آنها پیروی کرد. پنج موج این الگو با حروف لاتین XABCD نشان داده میشود:

- موج XA یک موج تکانشی ساده است.

- موج AB به سطح فیبوناچی 61.8 باز میگردد. البته رقم دقیقی برای آن وجود ندارد و میتواند بین سطوح فیبوناچی 50 تا 78 باشد.

- موج BC نیز یک موج تکانشی است و باید به نسبت معکوس فیبوناچی 1.272 موج AB برخورد کند.

- موج CD باید نقطه B را بشکند. پس از شکستن نقطه B الگوی سایفر تکمیل میشود.

- اکنون قیمت معکوس میشود و موج نهایی به نقطه C برخورد میکند. اینجا سطح سود معاملهگر است.

ترسیم الگوی سایفر روی نمودار

اکنون که با قوانین این الگوی هارمونیک آشنا شدیم، گام بعدی ترسیم سایفر روی نمودار قیمت دارایی است.

وارد پلتفرم معاملاتی شوید و نمودار قیمت دارایی مورد نظر را باز کنید. سپس، روی اندیکاتور الگوی هارمونیک کلیک کنید و یک تاج یا یک فرورفتگی (سقف یا کف) پیدا کنید. این نقطه X الگوی شماست. از این نقطه خطی در جهت روند ترسیم کنید و تا جایی که قیمت دارایی شکسته میشود، ادامه دهید. اینجا نقطه A نمودار است.

اکنون، خط XA را بین 38.2% یا 61.8% دنبال کنید و نقطه B را علامت بزنید. کندل موردنظر نباید هیچیک از لیمیتها را لمس کند و باید نشاندهنده تغییری در روند جاری باشد. در مرحله بعد، XA را بین 113% و 141% دنبال کنید. اطمینان حاصل کنید که سایه کندل بیشتر از 141.4٪ نباشد. آن را به عنوان نقطه C علامتگذاری کنید. در نهایت XC را تا حدود 78.6% دنبال کنید و نقطه D را علامت بزنید.

انواع الگوی سایفر: صعودی و نزولی

در نمودارهای قیمت بازارهای صعودی و نزولی دو نوع الگوی سایفر میبینیم:

الگوی سایفر نزولی

الگوی سایفر نزولی با X شروع میشود که بالاترین نقطه الگو است. سپس خط BC از سطح A فراتر میرود که نشاندهنده کاهش قیمت تا زیر خط حمایت قبلی است. خط CD الگو را کامل می کند و سطح فیوبانچی 78.6% معادل خط XC است.

در الگوی نزولی، موج XA یک حرکت تکانشی نزولی خواهد بود. X بالاترین نقطه و A پایینترین نقطه نمودار است. پس از مقداری اصلاح، موج BC یک موج نزولی دیگر و نقطه C کمترین مقدار نمودار خواهد بود. برای درک بهتر الگو به تصویر نگاه کنید.

الگوی سایفر صعودی

خط XA از اولین صعود شروع میشود و تا اولین بازگشت روند ادامه دارد. BA اصلاح خط XA بین 38.2٪ تا 61.8٪ است و مرحله بعدی BC حرکتی در الگوی افزایشی است که نشان دهنده افزایش قیمتها است. طبق قوانین سطح C بالاتر از A خواهد بود. در نهایت الگوی Cypher به CD ختم میشود که سطح فیبوناچی 78.6% و معادل XC است.

بنابراین در الگوی رمز صعودی، موج XA یک موج تکانشی صعودی است. در این الگو، X پایینترین نقطه و C بالاترین نقطه است. پس از دو صعود، قیمت کمی ریزش میکند که از بازگشت روند خبر میدهد؛ در حالی که عملا معاملهگران خرد را به دام انداخته و بازگشت روند در کار نیست. به تصویر بالا نگاه کنید.

مقاله مهم ترین تفاوت ارز دیجیتال و فارکس چیست؟ را از دست ندهید.

نحوه معاملهگری با الگوی سایفر

برای معاملهگری با این الگوی هارمونیک لازم است قبل از هرکاری بدانید که این الگو میتواند بیاعتبار باشد و سیگنالهای آن مطمئن نباشند. برای آنکه از این معاملات دست پر خارج شوید، باید استراتژی معاملاتی مطمئن و منحصربهفردی داشته باشید. در ادامه با استراتژی معاملاتی کلی الگوی سایفر آشنا میشویم.

۱. ترسیم الگوی سایفر

- در قدم اول روی اندیکاتور الگوی هارمونیک در پلتفرم تریدینگ ویو کلیک کنید؛ اگر از متاتریدر استفاده میکنید، در کتابخانه پلتفرم دنبال الگوی سایفر بگردید.

- قدم اول شناسایی نقطه X الگو است. این نقطه میتواند روی هر یک از سقفها یا کفهای نمودار قیمت قرار گیرد. وقتی آن را پیدا کردید، روند بازار را از آنجا دنبال کنید.

- برای ایجاد الگوهای هارمونیک در معاملات، باید حداقل 4 نقطه بیابید که با وصل کردن آنها به یکدیگر، الگوی سایفر تشکیل شود. هر یک از پایههای الگو باید طبق با قوانین الگوهای سایفر رسم شوند.

۲. تعیین نقطه ورود (Entry Point)

بهترین نقطه ورود درست پس از شکست نقطه B خواهد بود. توصیه میکنیم برای شناسایی بهترین نقطه ورود از الگوهای کندل استیک استفاده کنید. مثلا مشاهده الگوی پین بار بعد از شکست نقطه B، تایید خوبی برای ورود به معامله خواهد بود.

یا اینکه کار را کمی سختتر کنید و به محض اینکه نقطه D (۰.۷۸۶ اصلاح فیبوناچی) تکمیل شد، سفارش خرید را باز کنید. در این استراتژی باید بهدنبال معکوس شدن CD باشید.

۳. تعریف حد ضرر (Stop Loss)

نقطه X سطح ابطال استراتژی خواهد بود. از این رو حد ضرر باید ۱۰ پیپ زیر نقطه X (در نمودار صعودی) و ۱۰ پیپ بالاتر از نقطه X (در نمودار نزولی) تعیین شود. این نقاط بهترین موقعیت ممکن برای خروج از معامله با کمترین ضرر هستند.

۴. تعیین حد سود (Take Profit)

نقطه C حد سود شما در این استراتژی است. البته میتوانید بخشی از سود خود را روی نقطه B کم کنید.

افزایش قابلیت اطمینان الگوی سایفر را در معاملات

سایفر از الگوهای پر خطر محسوب میشود و نرخ موفقیت کلی آن ۴۰ درصد است. از این رو مهم است قبل از شروع معامله سیگنالهای این این الگو را با ابزارهای دیگر تایید کنید. تمام موقعیتهای ورودی، حد ضررها و حد سودها باید با ابزارها و اندیکاتورهای دیگر تایید شوند. بهخاطر داشته باشید که ریسک معامله، فاصله بین نقطه ورود و ضرر است و ریوارد منطقه بین ورود و نقطه سود است. نسبت ریسک به ریوارد را با توجه به میزان ریسکپذیری خود انتخاب کنید.

مزیتها و معایب الگوی سایفر

بیایید در این بخش تمام جوانب مثبت و منفی این الگو را در قالب مزیتها و معایب آن خلاصه کنیم:

- الگوی سایفر و سایر الگوهای معاملاتی هارمونیک شاید پشتوانه علمی قوی نداشته باشند؛ اما بر حسب تجربه مکمل خوبی برای سایر ابزارهای معاملاتی خواهند بود.

- اگرچه اسکن الگوی سایفر و ترسیم آن روی نمودار خستهکننده است؛ اندیکاتورهای مختلفی برای ترسیم آن روی نمودار وجود دارد که به صورت رایگان در دسترس قرار دارند. به لطف این اندیکاتورها اجرای معاملات با الگوی هارمونیک به فعالیت ذهنی کمتری نیاز دارد. فقط باید از تنظیمات درست استفاداه کنید.

- این الگوی هارمونیک در تلفیق با سایر ابزارهای معاملاتی عالی عمل میکند.

- سایفر و سایر الگوهای هارمونیک نشان میدهند کجا باید جلوی ضرر را گرفت تا بیشترین سود ممکن حاصل شود.

- الگوی سایفر نسبت ریسک به ریوارد بهینه دارد.

- الگوهای هارمونیک به نسبتهای ساختاری خاصی بین نقاط نیاز دارند که مشاهده آن را روی نمودار سخت میکند.

- معاملهگری با الگوهای هارمونیک از جمله سایفر کار راحتی نیست؛ مخصوصا در بازههای زمانی کوتاه.

- بر اساس تجربه تعدادی از معاملهگران، سایفر و سایر الگوها فقط در بازارهای نوسانی (رنج) خوب عمل میکنند.

- الگوی سایفر در مجموعه الگوهای هارمونیک اسکات کارنی قرار نمیگیرد.

برای آشنایی بیشتر با پولبک و استراتژی های معاملاتی آن این مقاله را مطالعه نمایید.

جمعبندی

الگوی سایفر یکی از هیجانانگیزترین انواع الگوهای هارمونیک است که مثل تمام انواع دیگر الگوهای این مجموعه اگر با مدیریت ریسک اصولی اجرا شود، نه تنها با سودهای کلان برای معاملهگر همراه است؛ بلکه درصد ضرر و زیان معاملات را بهطرز چشمگیری کاهش میدهد. اما یک نکته مهم درمورد این الگو وجود دارد و آن اینکه اگرچه نسبت به سایر الگوهای هارمونیک از موفقیت بیشتری برخوردار است و قابلاعتمادتر است، استفاده از آن بهتنهایی روی نمودارهای قیمتی چندان رایج نیست. چرا که هیچ نشانگری نمیتواند نتایج صد در صدی در اختیار معاملهگر قرار دهد و سایفر هم از این قاعده مستثنا نیست.

بنابراین انتظار میرود قبل از شروع معامله استراتژی مطمئنی برای این بازی بچینید و سیگنالها را با چند ابزار معاملاتی دیگر تایید کنید. اولین قدم تجزیه و تحلیل بینشهای الگوی سایفر است. به محض آنکه نشانهای روی نمودار دیدید، صحت آن را با سایر الگوهای فنی بررسی کنید و بعد دست به معامله بزنید.

امیدواریم بعد از مطالعه این مقاله دید خوبی نسبت به این الگو و نحوه معامله با آن به دست آورده باشید. اگر شما خواننده عزیز اطلاعات بیشتری درباره این الگوی هارمونیک دارید، خواهشمندیم نظرات و تجربیاتتان را با ما و همراهان ما در میان بگذارید.